По данным налоговиков, в прошлом году больше 1 000 индивидуальных предпринимателей использовали патент в связке с упрощёнкой. Это удобно: УСН относится ко всему бизнесу независимо от количества объектов и размера площадей, а патент — только к отдельным видам деятельности. За счёт патента можно сэкономить на налогах, а благодаря УСН не переживать за превышение лимитов по доходам и персоналу.

Рассказываем, как совместить ПСН и УСН, какие ограничения соблюсти, как вести учёт доходов и расходов и уменьшать налог на взносы.

Ключевую информацию уместили в последнем разделе — переходите к нему, если спешите. Или потратьте 8 минут и прочтите статью целиком: в ней много полезных нюансов и примеров.

Зачем использовать упрощёнку и патент одновременно

Патент обычно покупают предприниматели, которые оказывают бытовые услуги, ремонтируют автомобили, содержат небольшие точки общепита. Для ИП патент — самый выгодный налоговый режим. Подробнее о нём мы рассказывали в статье «Патент в 2022 году: снижение стоимости за счёт взносов, увеличение торговых площадей и другие важные изменения для ИП».

Многие ИП работают только в рамках ПСН и считают, что этого достаточно. Однако лучше дополнить патент упрощёнкой и вот почему:

Это удобно. У редкого предпринимателя получится работать только на патенте. К примеру, ИП оказывает парикмахерские услуги на ПСН. Если он продаст хоть одному клиенту шампунь — это уже торговля: для торговли нужен отдельный патент. А маркированные товары на патенте вообще запрещено продавать. Одежду предприниматель вправе продавать на ПСН, а обувь — нет. Упрощёнка нужна, чтобы не ограничивать свою деятельность и быть готовым учесть любые поступления.

Это безопасно. Патент по умолчанию идёт в сочетании с общей системой налогообложения (ОСНО). Если ИП превысит предел по доходу или сотрудникам, то автоматически окажется на ОСНО. Общая система обязывает платить 20% НДС, 20% налог на прибыль и другие налоги.

А в случае с совмещением предприниматель слетит с патента, окажется на УСН и заплатит 6% с дохода, либо до 15% от «доход минус расход». Иными словами, лучше оказаться на мягкой упрощёнке, чем на суровой ОСНО.

Это экономно. Стоимость патента зависит от потенциально возможного дохода — его устанавливают региональные власти. Патент может быть очень выгодным, если в регионе по конкретному виду деятельности введён небольшой потенциальный доход.

Например, предприниматель оказывает парикмахерские и косметические услуги в Самаре. У него работают мастера и администратор — всего семь наёмных сотрудников. Патент на год обойдётся ему в 24 480 руб. Для сравнения на УСН «доходы» он заплатит в среднем 60 тыс. руб.

Однако экономия на ПСН достигается не всегда. Так, столичные власти подняли потенциально возможный доход по парикмахерским услугам до 2 млн. Предприниматели из Москвы теперь купят патент на год за 118 800 руб. Чтобы быстро прибросить стоимость патента, воспользуйтесь калькулятором: просто подставьте свои данные и увидите цену.

Лимиты при совмещении УСН и патента

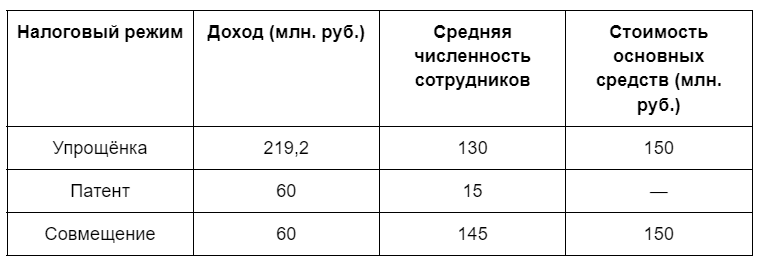

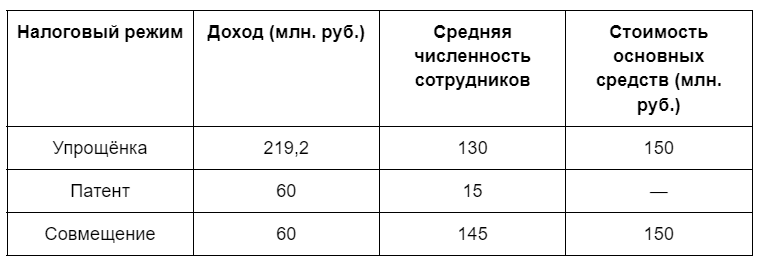

Совмещение двух режимов разрешено, пока предприниматель укладывается в установленные лимиты. Они прописаны в статьях 346.21 и 346.45 НК. Это:

-

Лимит по годовому доходу. Для УСН предел по выручке составляет 200 млн. руб. (без учёта коэффициента), для патента — это 60 млн. руб. При совмещении ориентируйтесь на 60 млн., потому что при достижении этой величины право на ПСН утрачено.

-

Лимит по численности персонала. Бизнес на упрощёнке может иметь до 130 сотрудников, а ИП на патенте — до 15 человек. При совмещении предприниматель вправе нанять до 145 человек. Такое разъяснение оставил Минфин в письме от 20.09.2018.

-

Лимит по стоимости основных средств. Для упрощёнки это 150 млн. руб., для патента нет предела. При совмещении остаётся предел в 150 млн. руб.

Учёт работников, занятых при совмещении, должен быть раздельным: до 130 человек на УСН и до 15 на патенте. Такое правило действует, если сотрудники работают исключительно по одному режиму. Однако всегда есть персонал, который работает и там и там, например бухгалтер или личный помощник. Этих сотрудников включайте в обе категории. И всегда прописывайте в трудовом договоре, к какому именно виду деятельности относится сотрудник.

Некоторые чиновники придерживаются мнения, что максимальное количество работников при совмещении не должно превышать 130 человек. Это мнение нельзя исключать, поэтому лучше уточните в своей налоговой инспекции.

Ещё в 2013 году ФНС ввела дополнительное территориальное ограничение: запрещено использовать УСН и ПСН для одного вида деятельности в границах одного субъекта РФ. То есть, не получится держать один магазинчик на патенте, а другой на упрощёнке, если они в одном регионе. А вот Минфин в том же 2013 году высказал прямо противоположную позицию и допустил использовать разные режимы для разных объектов. Этот момент тоже уточните в налоговой инспекции: в разных регионах мнение ИФНС будет отличаться.

Что делать, если ИП превысил лимит по патенту

Предприниматель, который превысил лимит по ПНС, теряет право на использование патента с начала налогового периода. Период может составлять от 1 до 12 месяцев — в зависимости от срока действия патента.

Часто ИП приобретает несколько патентов на год. Если лимит превышен по одному из них, то ИП переходит по этому виду деятельности на упрощёнку с начала налогового периода.

Посмотрим на примере. ИП Сергеев купил два патента: с 1 января по 30 июля, и с 1 августа по 31 декабря. В сентябре Сергеев превысил лимит по доходам. Он считается перешедшим на УСН с начала налогового периода — с 1 августа. Соответственно, августовские доходы и расходы по патенту нужно включить в налоговую базу по УСН.

Важно. Нередко предприниматель заранее знает, что превысит лимит по доходу на патенте. Например, по итогам третьего квартала выручка будет больше 60 млн. В таких случаях эксперты по налогообложению советует брать патент не на год, а на 9 месяцев. А за последний квартал считать налог в рамках упрощёнки.

Как вести учёт доходов и расходов при совмещении налоговых режимов

Ключевая особенность совмещения ПСН и УСН — обязанность вести раздельный учёт (ст. 346.18 НК).

Разделение предусматривает ведение двух разных учётных книг. Для УСН — это книга учёта доходов и расходов (КУДиР), для патента — книга учёта доходов (КУД). Ещё можете завести два отдельных банковских счёта: один для доходов с упрощёнки, другой — с патента. Так поступления от разного бизнеса не перепутаются.

Есть расходы, которые невозможно отнести только к одному из налоговых режимов. Их называют общими или общехозяйственными, к примеру это аренда офиса или зарплата бухгалтера, который ведёт бухгалтерию и первого и второго бизнеса.

Налоговый кодекс в этом случае вводит специальное правило: общие расходы следует распределять пропорционально полученным доходам. Но конкретного метода распределения закон не придумал, поэтому ИП придётся разработать его самостоятельно и закрепить в учётной политике. Советуем отнестись к этой обязанности серьёзно: налоговики тщательно проверяют, ведётся ли раздельный учёт и как именно.

Посмотрим на примере. ИП Сергеев совмещает УСН «доходы минус расходы» и патент. Для определения расходов он использует кассовый метод. Показатели бизнеса за год:

Доход на УСН = 30 млн. руб.; доход на ПСН = 12 млн. руб.

Общие расходы для распределения = 1 млн. руб.

Распределим общие расходы между двумя налоговыми режимами:

Всего доходов ИП: 30 + 12 = 42 млн.

Доля дохода от УСН: 30 / 42 * 100% = 71,4%

Общие расходы, относящиеся к УСН: 1 млн. * 71,4% = 714 тыс. руб.

Общие расходы, относящиеся к ПСН: 1 млн. - 714 000 = 286 000 руб.

В 2022 году у бизнеса появилась возможность перейти на особый налоговый режим, на котором не нужно заморачиваться с учётом доходов и расходов. Речь про автоматизированную упрощёнку (АУСН). На этом режиме налог рассчитывают сами налоговики на основании данных от банков и онлайн-кассы. Всю информацию о новом режиме собрали в статье «Автоматизированная УСН: что бизнесу нужно знать о новой системе налогообложения».

Как уменьшить налог на страховые взносы при совмещении

Налог на упрощёнке «доходы» и стоимость патента можно уменьшить на уплаченные страховые взносы, а именно на:

-

Фиксированные взносы ИП. Их можно поделить пропорционально доходам, либо учесть все взносы только в патенте или только в УСН.

-

1% с дохода свыше 300 тыс. руб.

-

Взносы за работников. Взносы за сотрудников, которые заняты в работе на патенте, учитывают в уменьшении патента. Аналогично с упрощёнкой. Не забываем, что ИП с сотрудниками вправе снизить налог на 50%. ИП без работников может уменьшать налог на взносы хоть до нуля.

-

Первые три дня больничных сотрудника, которые вы оплачиваете из средств бизнеса.

Главное правило уменьшения налога: учитывать взносы либо в одном из налоговых режимов, либо пропорционально полученным доходам.

Разберём пример пропорционального распределения взносов. ИП Сергеев использует патент и упрощёнку. В феврале он выплатил персоналу зарплату за январь в размере 120 тыс. руб. Из них 40 тыс. относится к патенту, а 80 тыс. — и к патенту и к УСН. Общие страховые взносы составили 24 160 руб. Доход на упрощёнке в феврале составил 220 тысяч, на ПСН 150 тысяч.

Общий доход за февраль: 220 + 150 = 370 тысяч.

Доля доходов на ПСН: 150 / 370 = 40,5%

Доля доходов на УСН: 220 / 370 = 59,5%

К расходам по патенту относятся взносы: 24 160 * 40,5% + 12 080 = 21 864,8 руб.

К расходам по УСН относятся взносы: 24 160 * 59,5% = 14 375,2 руб.

ИП Сергеев может уменьшить налог по УСН на 14 375,2 рублей, а стоимость патента на 21 864,8 рублей (не забыв про ограничение в 50%).

Как перейти на совмещение налоговых режимов

Для перехода на УСН нужно подать в налоговую инспекцию по месту регистрации уведомление и указать в нём объект (доходы, либо доходы минус расходы). Подать можно сразу при регистрации ИП или до 31 декабря текущего года.

Для перехода на ПСН следует подать заявление по месту регистрации ИП за 10 дней до начала использования этого налогового режима. В заявлении укажите срок действия патента: от 1 до 12 месяцев в пределах года. Можете купить несколько патентов для разных видов деятельности.

О совмещении УСН и патента коротко

-

Упрощённая система налогообложения относится ко всему ИП, а патент — только к конкретным видам деятельности. За счёт их совмещения предприниматель может сэкономить на налогах и торговать даже маркированными товарами. А ещё УСН — гарантия того, что бизнес не окажется на общей системе налогообложения с её огромной налоговой нагрузкой.

-

При совмещении налоговых режимов нужно соблюдать лимиты: до 60 млн. по доходу, до 145 человек по сотрудникам, до 150 млн. по стоимости основных средств. Вопрос о предельной численности сотрудников остаётся спорным — лучше уточнить его в своей налоговой инспекции.

-

Связка УСН + ПСН обязывает предпринимателя вести раздельный учёт поступлений и расходов. Поэтому заведите КУДиР для упрощёнки и КУД для патента.

-

Расходы, которые относятся к двум режимам одновременно, распределяйте пропорционально полученным доходам. Методику распределения можно разработать самостоятельно и закрепить в учётной политике.

-

При совмещении упрощёнки и патента ИП вправе уменьшить налог на уплаченные страховые взносы. Их можно учесть в каком-то одном из режимов, либо распределить пропорционально полученным доходам.