Финансовая модель помогает просчитать бизнес-процессы и понять, какие из проектов и сотрудников приносят больше всего денег, а где можно оптимизироваться. Вместе с сооснователем и CEO сервиса учёта финансов ПланФакт Алексеем Боевым разбираемся, как компании составить финмодель, что в ней отразить и как оценивать результат.

А если у вас нет времени читать текст целиком, то переходите в последний пункт «Статья за 30 секунд» — собрали там основные тезисы.

Что такое финансовая модель и зачем она бизнесу

Финансовая модель — это метод прогнозного анализа бизнеса. Он позволяет в динамике предположить отношение поступлений к выплатам, доходов к расходам. А ещё — построить зависимости между ключевыми показателями и оценить потенциал развития проекта, направления или всей компании в деньгах.

Проще говоря, финансовая модель — это таблица по которой вы сможете понять, сколько и за счёт чего бизнес будет зарабатывать и тратить. Финмодель составляют на конкретный период, чаще всего — на год.

Финмодель полезно использовать, чтобы составлять примерные прогнозы и понимать зависимость показателей. А чтобы детализировать данные и принимать управленческие решения, лучше применять отдельные инструменты управленческого учёта — о них мы рассказали в статье «Что такое управленческий учёт и чем он полезен бизнесу».

Важно. Финансовую модель не стоит путать с бизнес-планом. Он представляет собой целый набор документов и включает, например, планирование производства, детализацию развития маркетинга и системы продаж, анализ целевой аудитории и рынка. Финмодель является частью бизнес-плана, но не заменяет его.

Прибегать к инструменту финмоделирования можно перед открытием новой компании или направления или для уже работающего бизнеса. Но учитывайте, что если бизнеса ещё нет, то гипотезы цифр и их соотношений могут оказаться далёкими от реальности. Если есть данные от схожих компаний на рынке, используйте их для своих прогнозов. А для работающей компании создавайте модель развития, опираясь на свои исторические данные за последние несколько лет. Мы рекомендуем составлять финансовую модель как минимум в трёх вариантах: оптимистичном — бизнес будет расти, реалистичном — бизнес будет находиться плюс-минус на текущем уровне, и пессимистичном — что-то или вообще всё пойдёт не так.

Какими бывают финмодели

Финансовые модели бывают разных уровней сложности. Более простые варианты позволяют прогнозировать развитие бизнеса, основываясь на базовом наборе данных — воронка продаж, основные расходы, ключевые показатели прибыли.

Сложные модели могут включать в себя данные по амортизации и оборотному капиталу, содержать формулы расчёта дебиторской и кредиторской задолженностей и их коэффициентов оборачиваемости и даже отчёты о движении денег и баланс.

Начинайте с простого варианта, чтобы понять и освоить принципы. А затем при необходимости можно увеличивать сложность финмодели и составлять более точные прогнозы. Как составить финмодель, расскажем в следующих разделах.

Можно воспользоваться специализированными сервисами. Или построить модель в Excel или Google Sheets по готовому шаблону, например, от ПланФакта. Самое главное — вам должно быть кристально ясно, как рассчитана та или иная цифра. Если шаблон, который вы применяете, содержит формулы или показатели, принципы формирования которых вы не понимаете, финальный прогноз может ввести вас в заблуждение. А это повлечёт за собой финансовые, и иногда весьма неприятные риски.

Что сделать до составления финмодели

Определить средний цикл сделки. Это срок, который проходит от знакомства с клиентом до получения оплаты. Для кофейни он составляет пару минут, для медицинских услуг — несколько дней. Но в некоторых бизнесах, например, digital-агентстве или агентстве по продаже дорогой недвижимости, цикл сделки может составлять недели или месяцы. Если средний цикл сделки в вашем бизнесе менее 3 недель, то финансовую модель следует составлять по месяцам. Если более месяца — попробуйте использовать более крупный масштаб и составить её по кварталам.

Отделить доходы и расходы от поступлений и выплат. Предпринимателю важно разделять поступления и выплаты, которые составляют денежный поток, и доходы и расходы, разницу между которыми составляет прибыль. 500 000 рублей, которые в этом месяце пришли на ваш счёт в качестве предоплаты за долгий проект, станут доходом только когда вы подпишете с клиентом акт о выполненных работах. В финансово-управленческом учёте существует отчет ДДС (движение денежных средств), который содержит информацию обо всех поступлениях и выплатах. Но кроме него ведётся отчёт ОПУ (о прибылях и убытках), где учитываются признанные доходы и расходы, и рассчитывается прибыль.

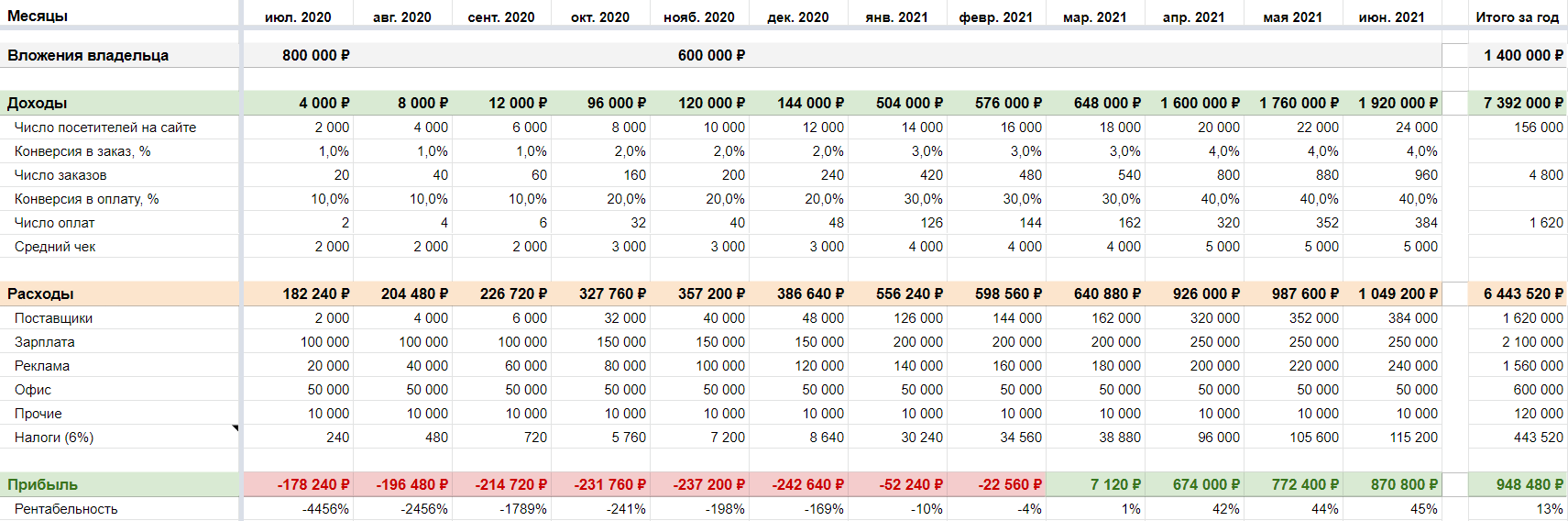

Для примера мы разберём финмодель по месяцам, которая строится на основе отчёта ДДС — она выглядит так. Но вы можете строить варианты с учётом доходов, расходов и прибыли.

Как составить финансовую модель и что в ней учесть

Что отразить в доходной части финмодели

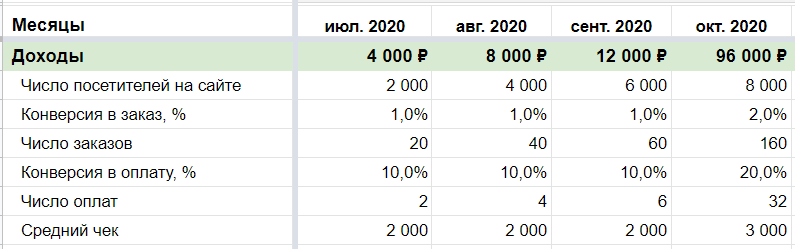

Верхняя часть модели — данные, из которых складываются доходы бизнеса. Она показывает, как и откуда деньги будут приходить.

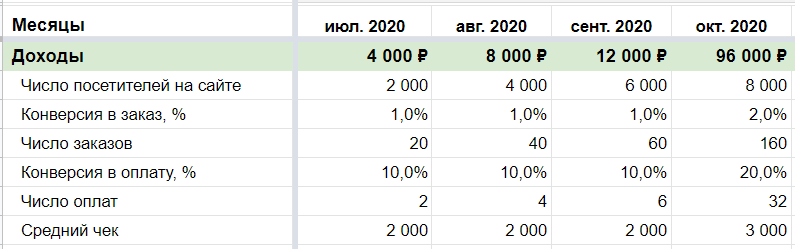

Разберём, что указывать в этой части на примере интернет-магазина:

-

Число посетителей на сайте — количество людей, которые зашли на ваш сайт. В примере это число каждый месяц линейно увеличивается на 2 000 человек из расчета, что каждый посетитель будет доставаться за 10 рублей. Значит, вырастут расходы на рекламу.

-

Конверсия в заказ — это отношение числа посетителей на сайте к числу заказов, которые они оставили. Заказ не является оплатой, пока это просто желание человека что-либо у вас купить. На начальном этапе мы считаем, что всего 1 человек из 100 захочет что-то купить, значит, предполагаемая конверсия будет равна 1%.

-

Число заказов — рассчитывается автоматически исходя из отношения числа посетителей сайта к конверсии в заказ.

-

Конверсия в оплату — это отношение числа заказов, которые оставили, к оплаченным числу оплаченных. В первый месяц мы закладываем всего 10%. Значит из 20 оформленных заказов оплатят всего 2.

-

Число оплат — рассчитывается автоматически исходя из установленной конверсии.

-

Средний чек — предполагаемый размер суммы одной сделки, рассчитываемый как среднее арифметическое.

Чтобы примерно понять сумму дохода в каждом месяце, умножьте средний чек на число оплат.

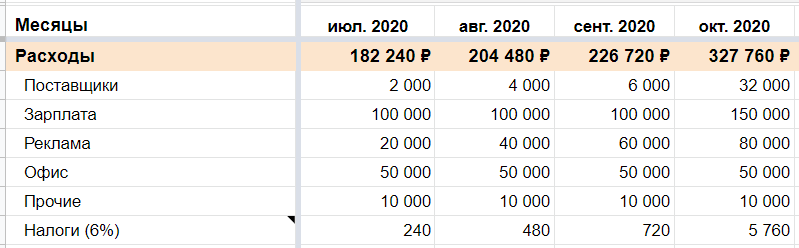

Что отразить в расходной части модели

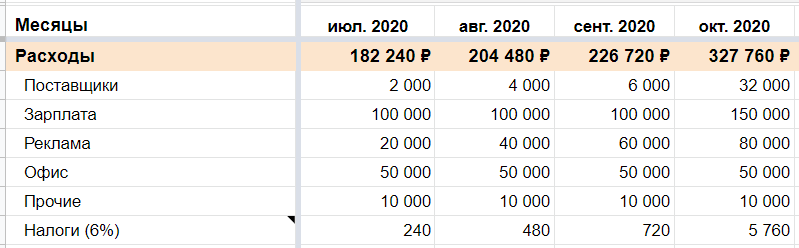

Нижняя часть модели — данные, из которых складываются расходы бизнеса. Она показывает, как и на что деньги будут уходить.

Разберём, что указывать в этой части на примере интернет-магазина:

-

Поставщики — выплаты на закупку товаров, которые вы будете продавать;

-

Зарплата — общая сумма выплат в фонд оплаты труда;

-

Реклама — общая сумма выплат в сторону рекламных активностей;

-

Офис — расходы на аренду и содержание помещения;

-

Прочие — другие, в том числе непредвиденные, расходы, которые вы можете понести;

-

Налоги (6%) — в нашем примере рассчитаны исходя из 6% от суммы рассчитанного в верхней части модели дохода.

Как оценивать итоговые показатели

Вот что отражают итоговые показатели:

-

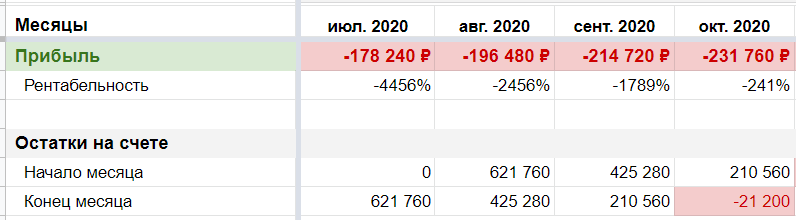

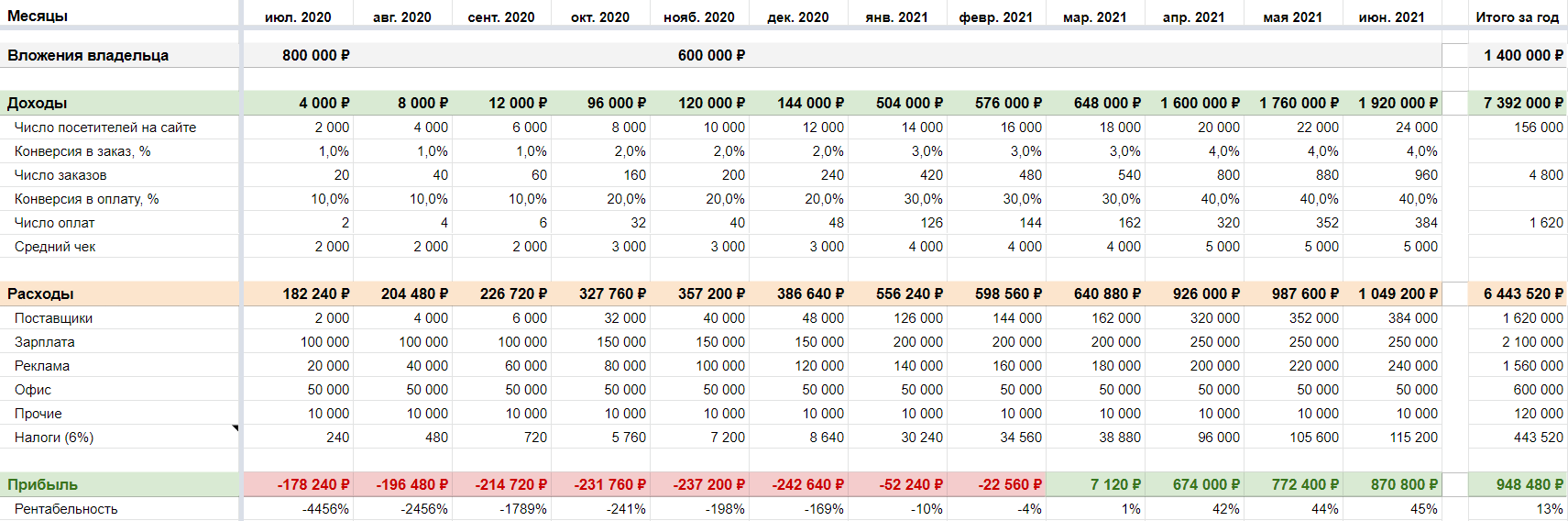

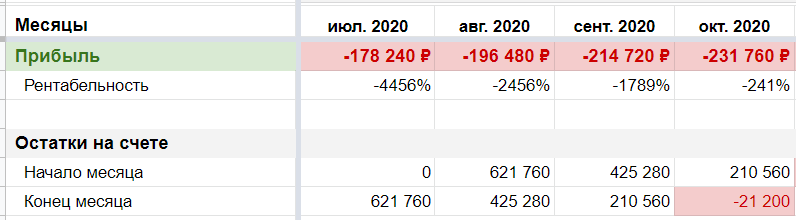

Прибыль — упрощённый показатель абсолютной чистой прибыли по формуле «доход-расход».

-

Рентабельность — относительный показатель отношения доходов к расходам, который показывает эффективность бизнеса по чистой прибыли. Можно легко сравнивать свою эффективность с конкурентами.

Какую информацию о своём бизнесе узнаёт владелец интернет-магазина из нашего примера:

-

трафик прирастает на 2 000 посетителей в месяц;

-

конверсия в заказ увеличивается ежеквартально на 1%, а в оплаты — на 10%;

-

средний чек повышается ежеквартально на 1 000 руб.

-

расходы на поставщиков указаны из расчёта 1 000 руб. за каждого покупателя;

-

расходы на рекламу указаны из расчёта 10 руб. за каждого посетителя.

-

в начале деятельности владелец вложил 800 000 руб;

-

ещё 600 000 руб. вложил на 5 месяце, чтобы ликвидировать кассовый разрыв;

-

бизнес становится прибыльным на 9 месяц;

-

по итогам года владелец вернул вложенные 1,4 млн.руб. и заработал около 950 000 руб.

В примере мы разобрали базовые параметры для интернет-магазина, но этот список далеко не исчерпывающий. Финмодель можно усложнить. Например, разделить себестоимость закупаемых товаров и расходы на логистику и склад. А если есть опт и розница — разбить их на отдельные направления. Или заложить комиссии, которые вы платите за продажи — эквайринговому сервису, маркетплейсам, если товары продаются и там. Ограничений нет, можно добавить любой нужный вам параметр.

Как пользоваться финансовой моделью

Основная функция финмодели — отвечать на вопрос «Что будет с бизнесом, если сделать то то?». Поэтому работать с ней полезнее всего в режиме гипотез. Например, предположить, что вы наладите продажи и улучшите сайт и несколько месяцев подряд будете повышать конверсию на 0,5%. Это даст больше продаж, но потребует выделить деньги на закупку большего объёма товаров. Меняйте показатели в динамике, предполагая, какими именно действиями вы сможете повлиять на них. И оценивайте, как изменится отношение доходов к расходам, какой будет прибыль.

Экспериментировать стоит как с доходной, так и с расходной частью. Например, при увеличившемся трафике вам потребуется обрабатывать больше заявок — придётся нанимать новых менеджеров отдела продаж. Не забывайте, что у новых сотрудников уйдёт некоторое время на обучение, а значит, не все будут продавать с одинаковой конверсией.

Мы рекомендуем раз в месяц сверяться с моделью — актуализировать данные о прошедших периодах и корректировать цифры предстоящих, понимая, как у вас на самом деле идут дела. Также полезно сохранить изначальный вариант модели и спустя время оценить, насколько ваш план соотносится с тем, что получается по факту.

Статья за 30 секунд

-

Финансовая модель — это таблица, которая показывает, сколько и за счет чего бизнес будет зарабатывать и тратить. Финмодель составляют на конкретный период, чаще всего — на год.

-

Финмодель можно составить самостоятельно или построить модель в Excel или Google Sheets по готовому шаблону, например, от ПланФакта. Самое главное — вам должно быть кристально ясно, как рассчитана та или иная цифра.

-

В финмодель показывает откуда и когда деньги будут приходить и куда уходить. Еще она помогает построить зависимости между ключевыми показателями и оценить потенциал развития проекта, направления или всей компании в деньгах.

-

Основная функция финмодели — отвечать на вопрос «Что будет с бизнесом, если сделать то то». Поэтому работать с ней полезнее всего в режиме гипотез. Планируйте новые проекты или изменения в текущих и смотрите, как изменится отношение доходов к расходам, какой будет прибыль.

-

Полезно раз в месяц сверяться с моделью — актуализировать данные о прошедших периодах и корректировать цифры предстоящих, понимая, как у вас на самом деле идут дела.