Раньше Иван продавал туристические путёвки, а теперь решил заниматься организацией туров. Казалось бы, ничего принципиально не изменилось: предприниматель продолжает работать в сфере туризма. Но чтобы оказывать услуги по организации туров, надо поменять коды ОКВЭД. Рассказываем, как это сделать и что будет, если не сообщить об изменении видов деятельности.

Мы составили подробную инструкцию с примерами и скриншотами. Если у вас сейчас нет времени её читать, смотрите краткий чек-лист в конце статьи.

Что будет, если работать по старым кодам ОКВЭД

Налоговики проверяют, чтобы предприниматели занимались теми видами деятельности, которые указали при регистрации ИП. Несоответствие кодов ОКВЭД реальной деятельности может всплыть при проверке данных онлайн-кассы или документов контрагентов. Несоответствие в документах контрагентов — повод прийти с проверкой к ИП и более тщательно проверить уже его бизнес.

Если коды ОКВЭД в учредительных документах не совпадают с реальными, предприниматель рискует получить штраф или отказ в возврате НДС. Налоговая может направить к нему выездную налоговую проверку и доставить разного рода неприятности.

Штраф от налоговой. Если предприниматель не сообщит о смене ОКВЭД в течение трёх дней, налоговая может выписать ему штраф в размере 5 тыс. рублей за несвоевременную подачу сведений. А ещё имеет право оштрафовать на 10 тыс. рублей за недостоверные сведения в учредительных документах.

На практике налоговики чаще выписывают предупреждение, а не штраф, если предприниматель впервые не сообщил о смене ОКВЭД. А того, кто уже не в первый раз попался на работе по неверным кодам, обычно штрафуют за недостоверные сведения на 10 тыс. руб.

Выездная налоговая проверка. Налоговая рассчитывает среднюю налоговую нагрузку для компаний в разных отраслях. Для этого она использует коды ОКВЭД, которые указывают ИП. Например, если вы указали основным видом деятельности торговлю электроникой, то должны платить в бюджет столько-то. Если налоговая увидит, что вы платите гораздо меньше, то приедет с проверкой. И вам придётся доказывать, что вы просто забыли поменять основной ОКВЭД: вы уже давно продаёте одежду и исправно платите налоги.

Отказ в возврате НДС. Налоговая имеет право отказать возмещении НДС из-за того, что в документах ИП нет того кода ОКВЭД, по которому он выполнил работы или оказал услуги.

Недоверие новых клиентов. Контрагенты могут отказаться работать с ИП, чьи коды ОКВЭД не совпадают с реальной деятельностью. Вот пример. Предприниматель Олег готовился поставить заказчику крупную партию строительных материалов. Но заказчик отказался подписать договор: в сборном заказе были металлические конструкции, а у Олега не было кода ОКВЭД, по которому он может торговать металлом.

Начав заниматься новым видом деятельности, обновите коды ОКВЭД. Для этого в течение трёх дней после смены деятельности подберите новые коды, выберите основной вид деятельности, подайте документы в налоговую и получите лист записи из ЕГРИП. Вот пошаговая инструкция.

Шаг 1. Подбираем новые коды ОКВЭД

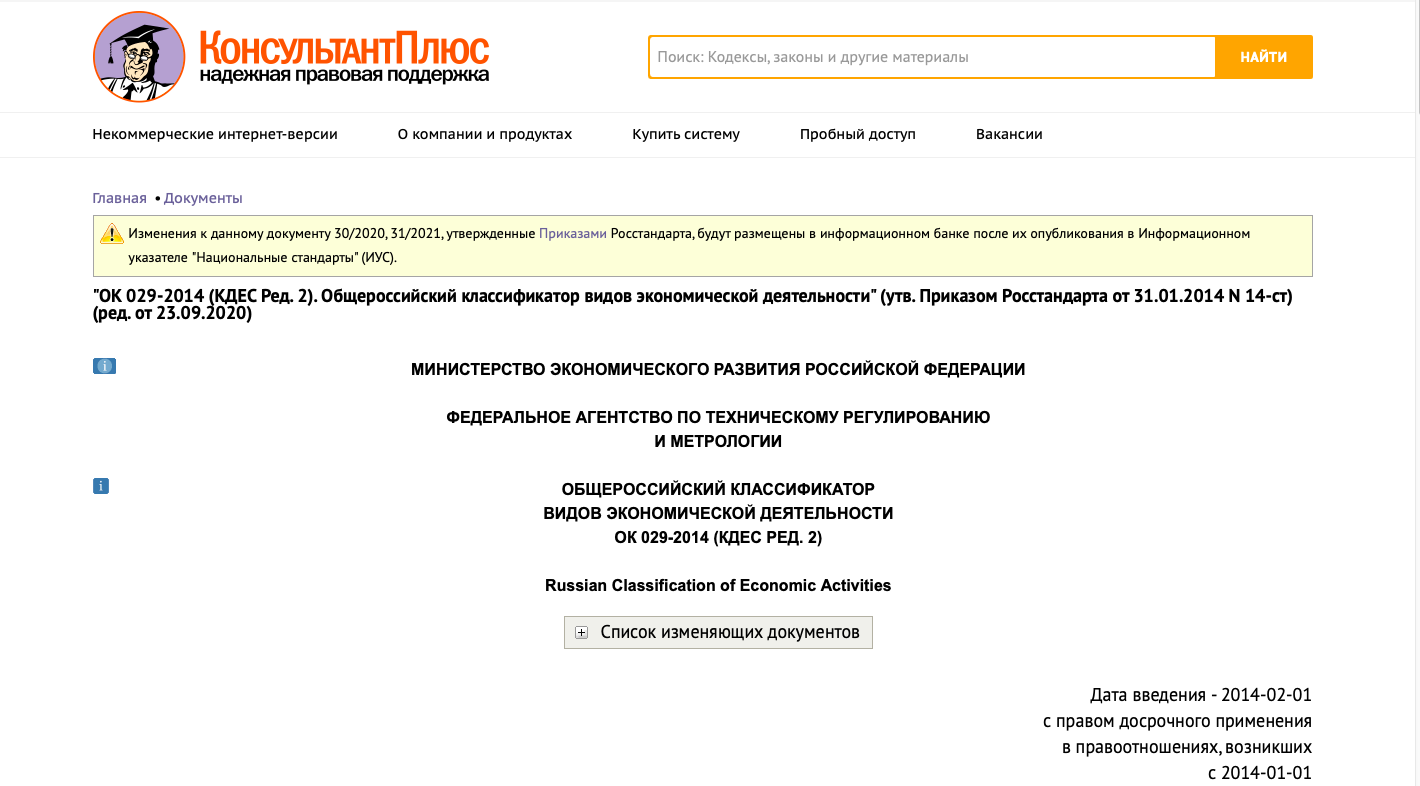

Для подбора кодов ОКВЭД пользуйтесь Общероссийским классификатором видов экономической деятельности в последней редакции. На момент публикации материала это справочник ОК 029-2014 (КДЕС Ред. 2) от 23.09.2020 года. Если не хотите искать коды вручную, поможет онлайн-сервис по подбору кодов. Таких сервисов много, некоторые их них бесплатные.

Рассмотрим, как подбирать коды ОКВЭД, на примере.

Допустим, ваше ИП будет оказывать туристические услуги. Действуйте так.

Открываем действующий классификатор ОКВЭД.

Главная страница Общероссийского классификатора видов экономической деятельности

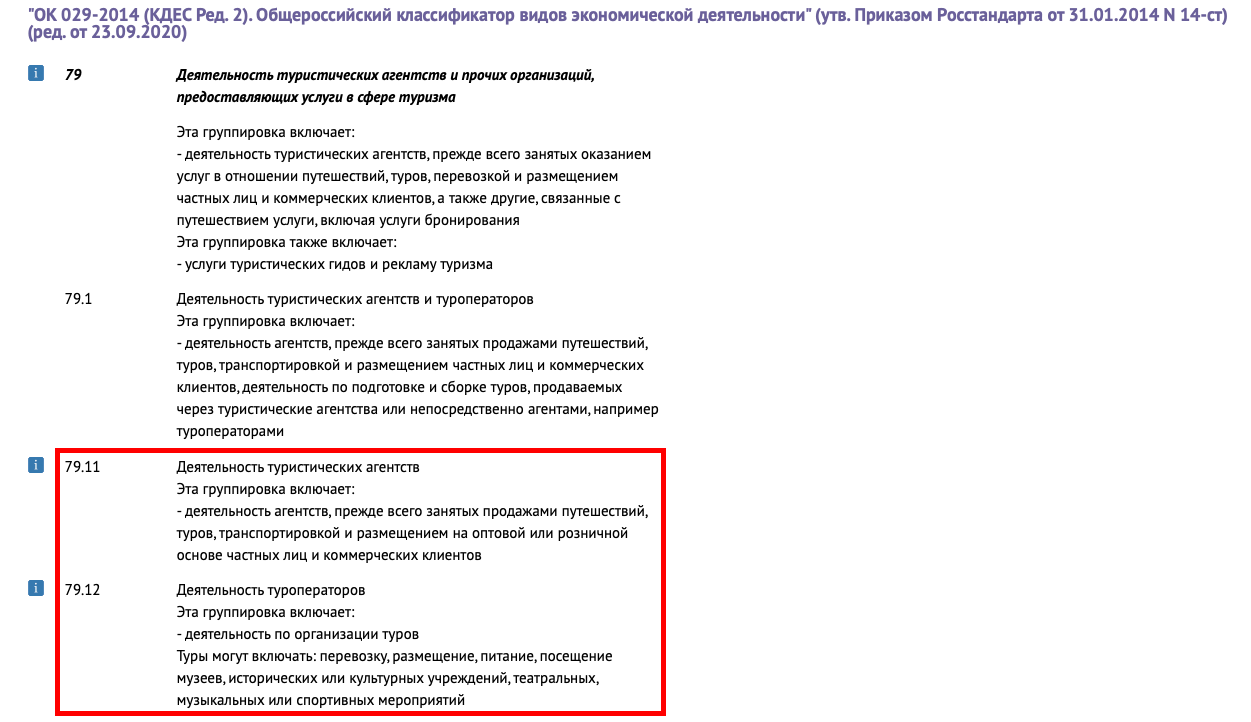

Через поиск по тексту ищем всё, что связано со словом «тур». Классификатор находит код 79 «Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма».

Чтобы найти нужные коды ОКВЭД, используйте комбинацию клавиш Ctrl+F или ⌘ + F

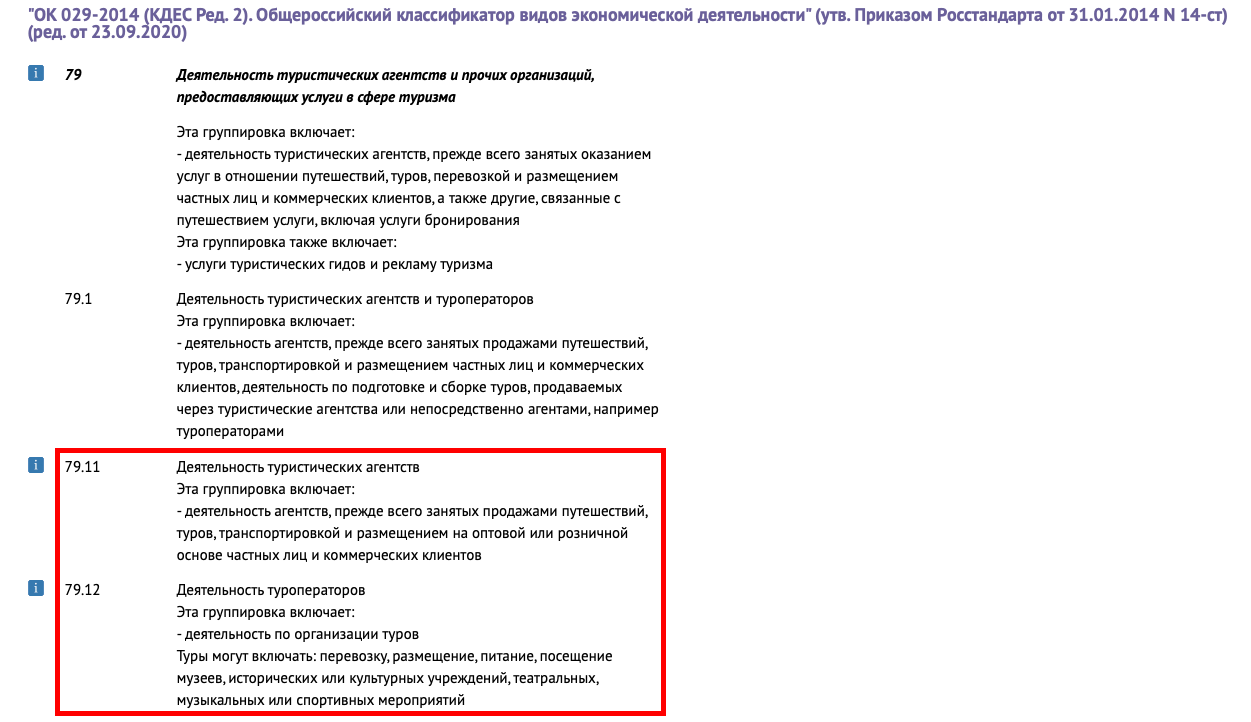

Далее находим коды 79.11 «Деятельность туристических агентств» и 79.12 «Деятельность туроператоров». В зависимости от того, будете ли вы открывать турагентство или будете туроператором, выбираете тот или другой код ОКВЭД. Если собираетесь работать в двух направлениях, выбираете оба кода.

Выбираем ещё несколько кодов ОКВЭД

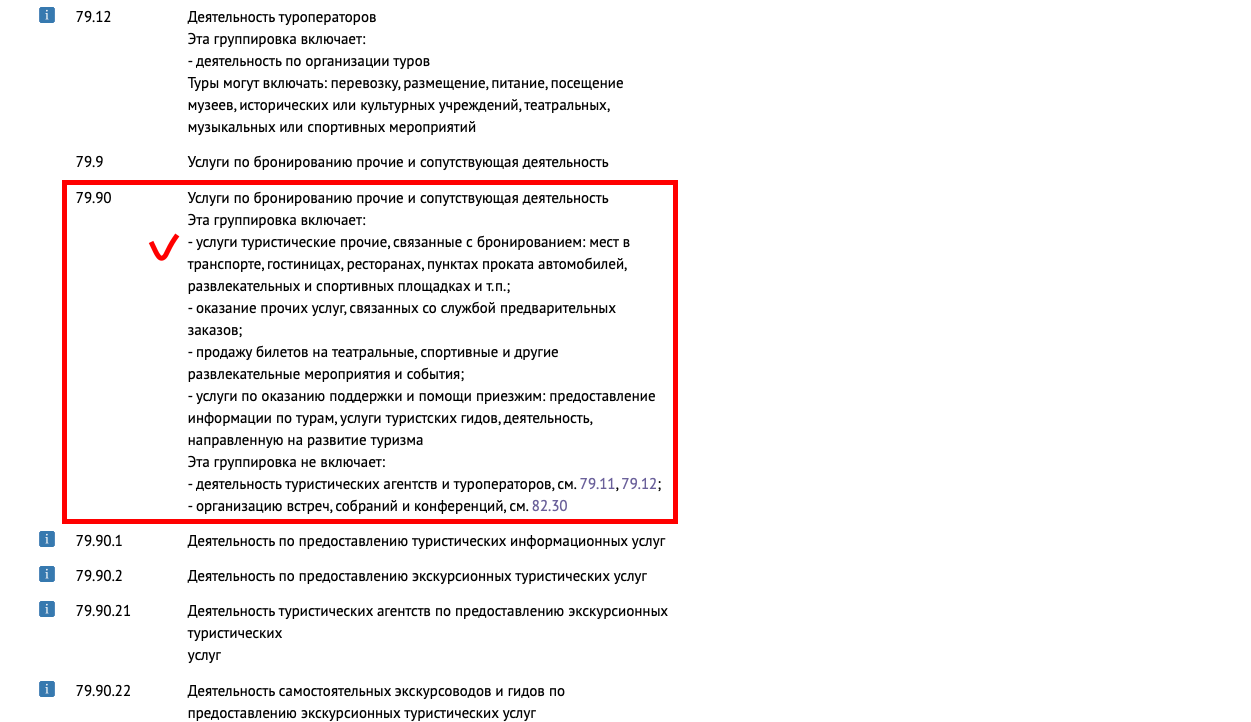

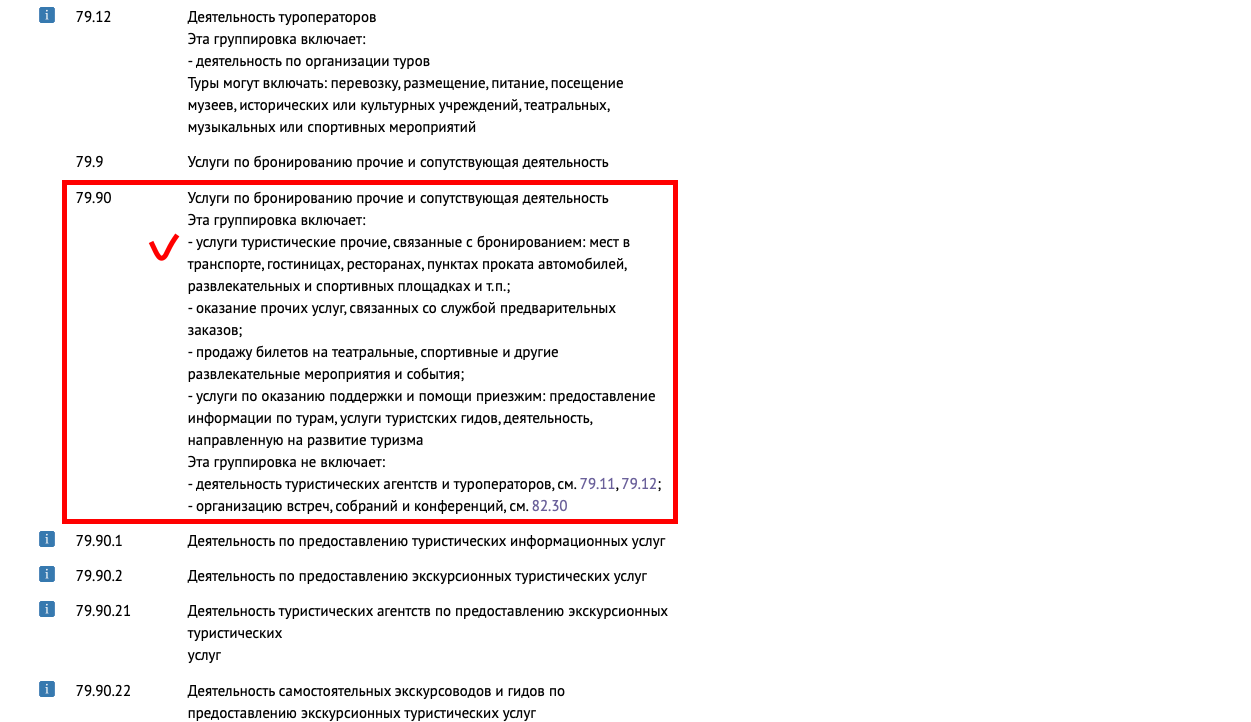

Но вы же ещё будете предоставлять услуги бронирования номеров и апартаментов! Значит, нужен ещё один код. Находим код 79.90 «Услуги по бронированию прочие и сопутствующая деятельность» и читаем расшифровку.

Что входит в код 79.90

Пункт «Услуги туристические прочие, связанные с бронированием: мест в транспорте, гостиницах, ресторанах, пунктах проката автомобилей, развлекательных и спортивных площадках и т.п.» как раз подходит. Значит, нам нужен код 79.90.

Готово. Мы выбрали новые коды ОКВЭД.

Иногда ИП не могут сходу найти подходящие коды ОКВЭД. Например, вы хотите открыть солярий, но в справочнике такого кода нет. Тогда выбирайте код, который ближе всего подходит по смыслу. Это будет 93.04 «Физкультурно-оздоровительная деятельность».

Шаг 2. Выбираем основной и дополнительные коды ОКВЭД

У ИП может быть основной код ОКВЭД и дополнительные. Основной код ОКВЭД должен совпадать с основным видом деятельности, который будет приносить вам наибольший доход.

Основной код — один. Дополнительных может быть сколько угодно.

Рассмотрим, как выбрать основной и дополнительные коды ОКВЭД, на примере нашей турфирмы.

Вы будете работать как туроператор — это ваш основной доход. Основным кодом вы указываете код 79.12 «Деятельность туроператоров».

Помимо этого вы собираетесь зарабатывать на том, что будете бронировать номера и апартаменты для своих клиентов. Поэтому вашим дополнительным кодом будет 79.90 «Услуги по бронированию прочие и сопутствующая деятельность».

Шаг 3. Заполняем форму Р24001

Когда вы выбрали коды ОКВЭД, надо сообщить об этом в налоговую. Для этого заполните форму Р24001. Форму можно заполнить вручную или в специальной программе.

Если решите заполнять вручную, скачайте документ с сайте налоговой.

Чтобы заполнить заявление в программе, скачайте «Программу подготовки документов для государственной регистрации». Она бесплатная.

Вот как заполнить форму Р24001.

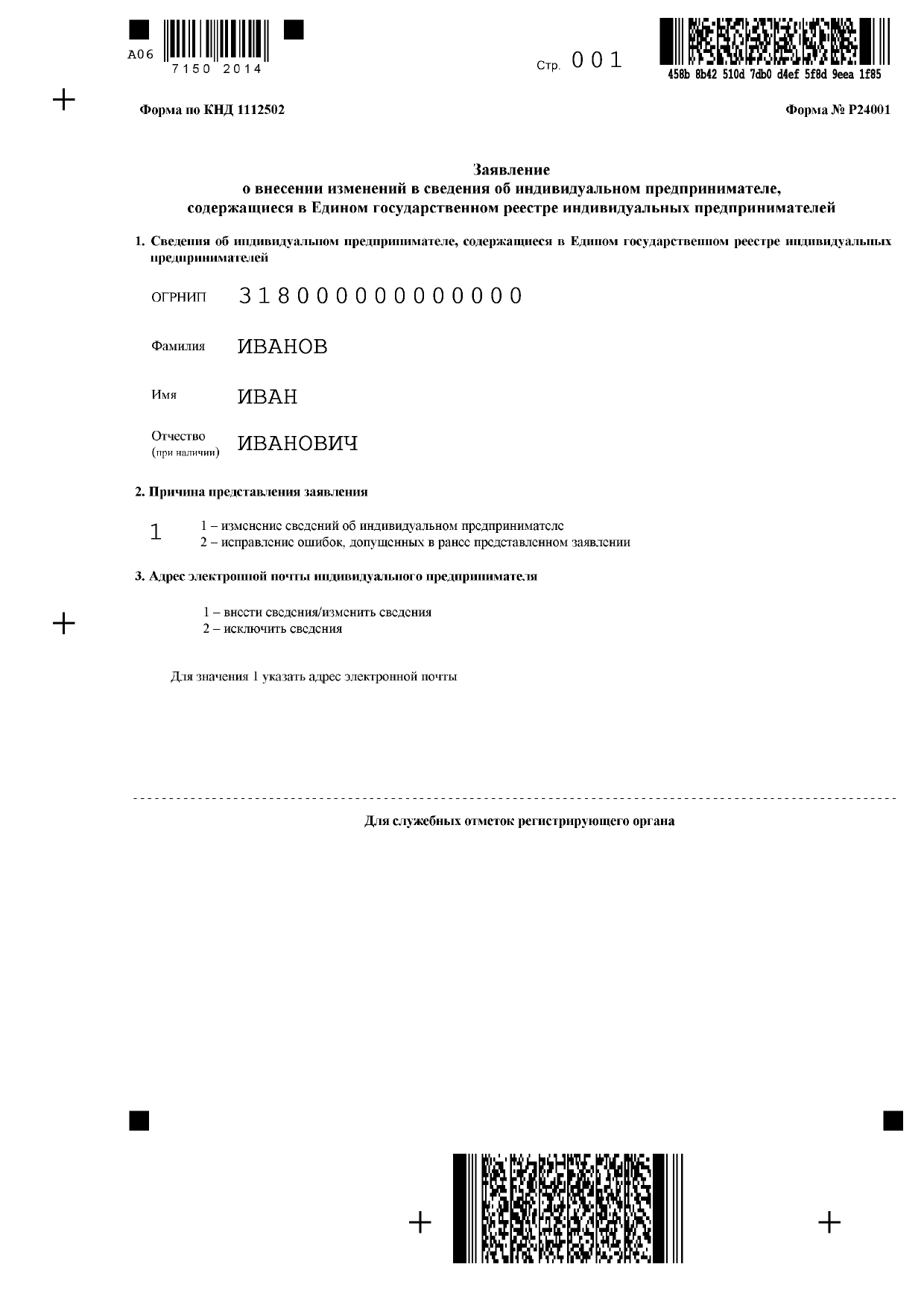

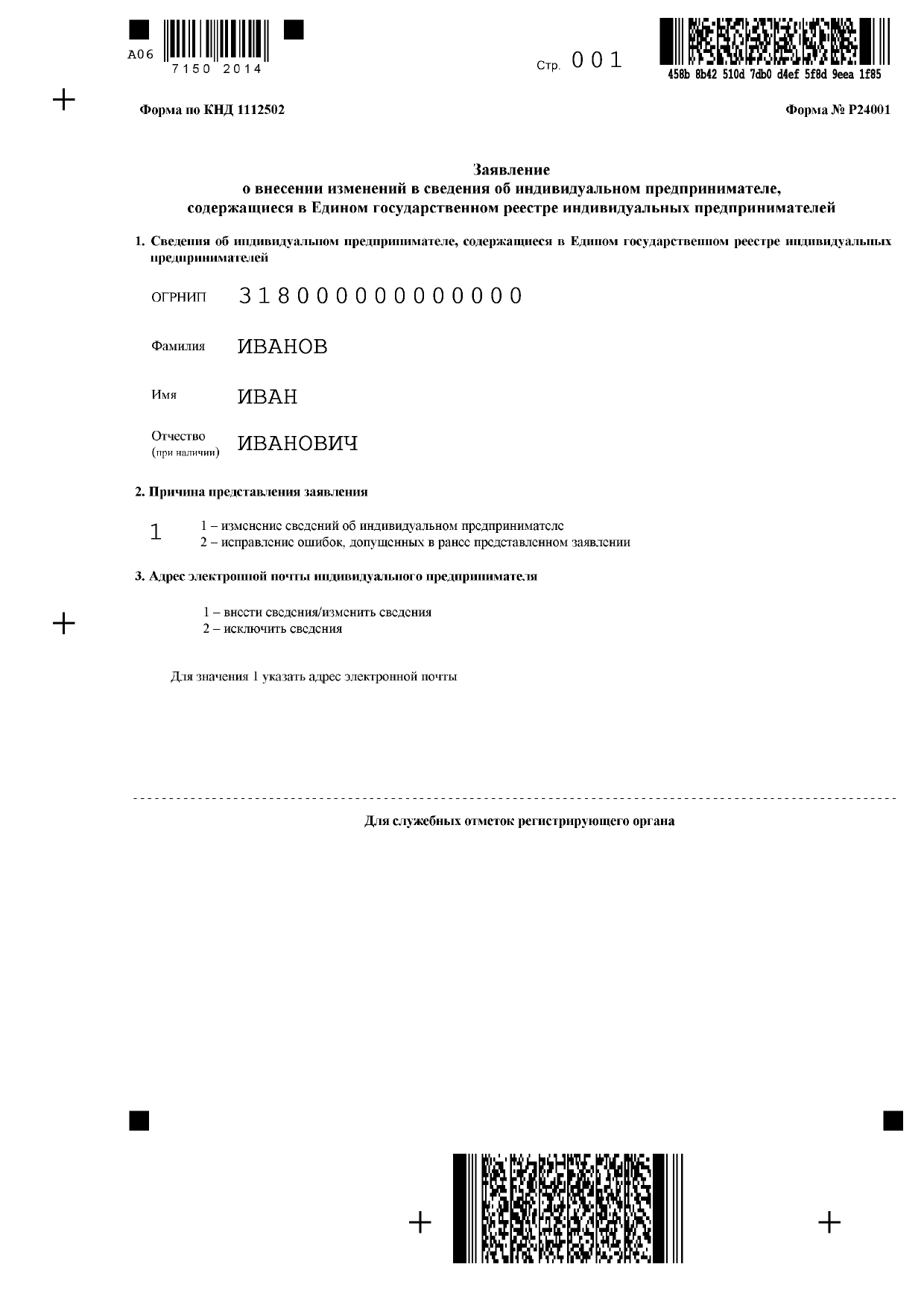

Указываем данные о предпринимателе. На титульном листе указываем сведения о предпринимателе: ОГРНИП и ФИО. После этого выбираем причину представления заявления — ставим цифру 1.

На титульном листе указываем сведение об ИП и причину подачи заявления

Добавляем новые коды ОКВЭД. На листе Д указываем основной и дополнительные коды ОКВЭД, по которым вы теперь будете работать.

Указываем основной и дополнительный коды ОКВЭД

Исключаем старые коды ОКВЭД. Указываем коды, по которым вы больше не планируете работать.

Указываем коды ОКВЭД, которые надо исключить из ЕГРИП

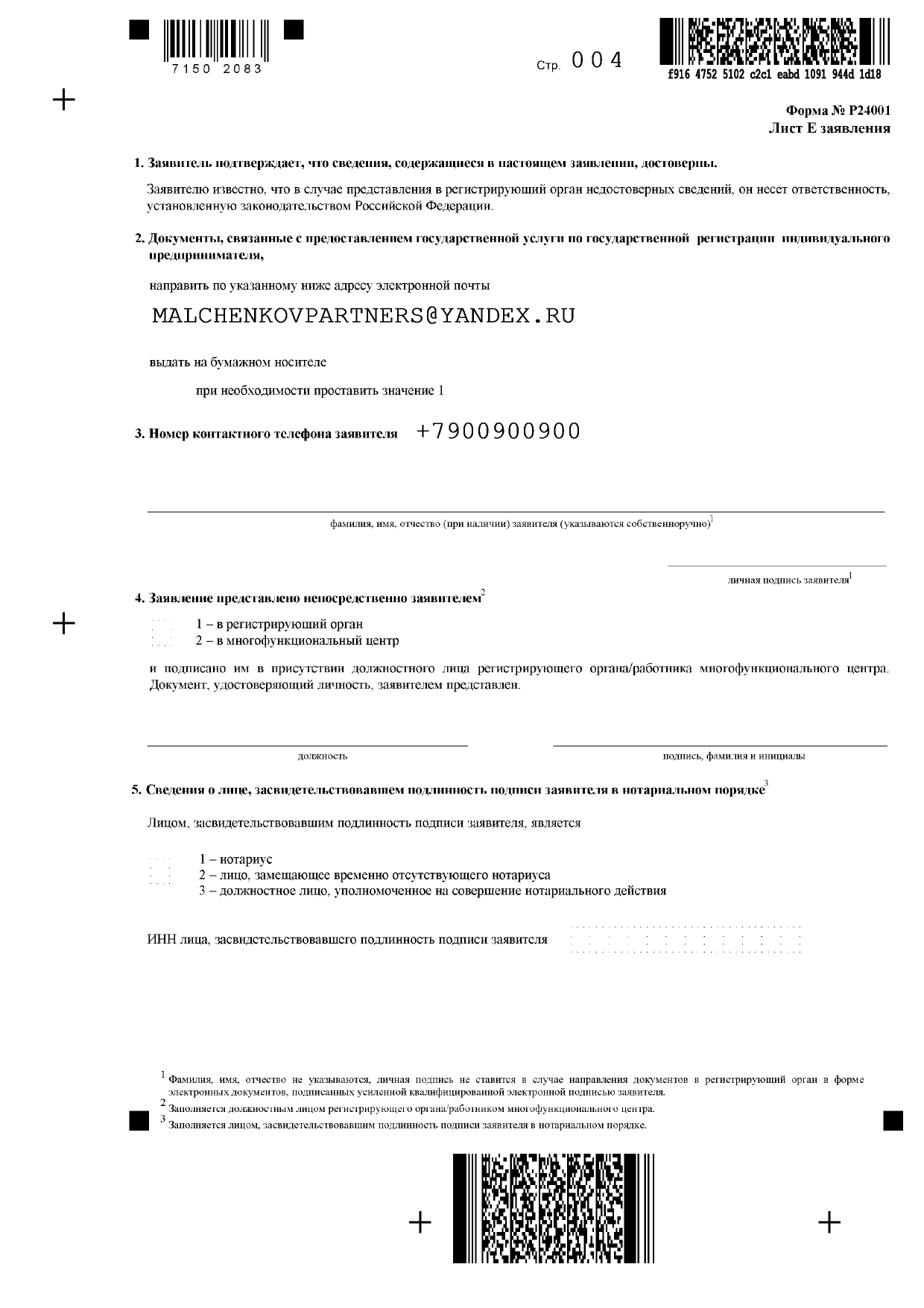

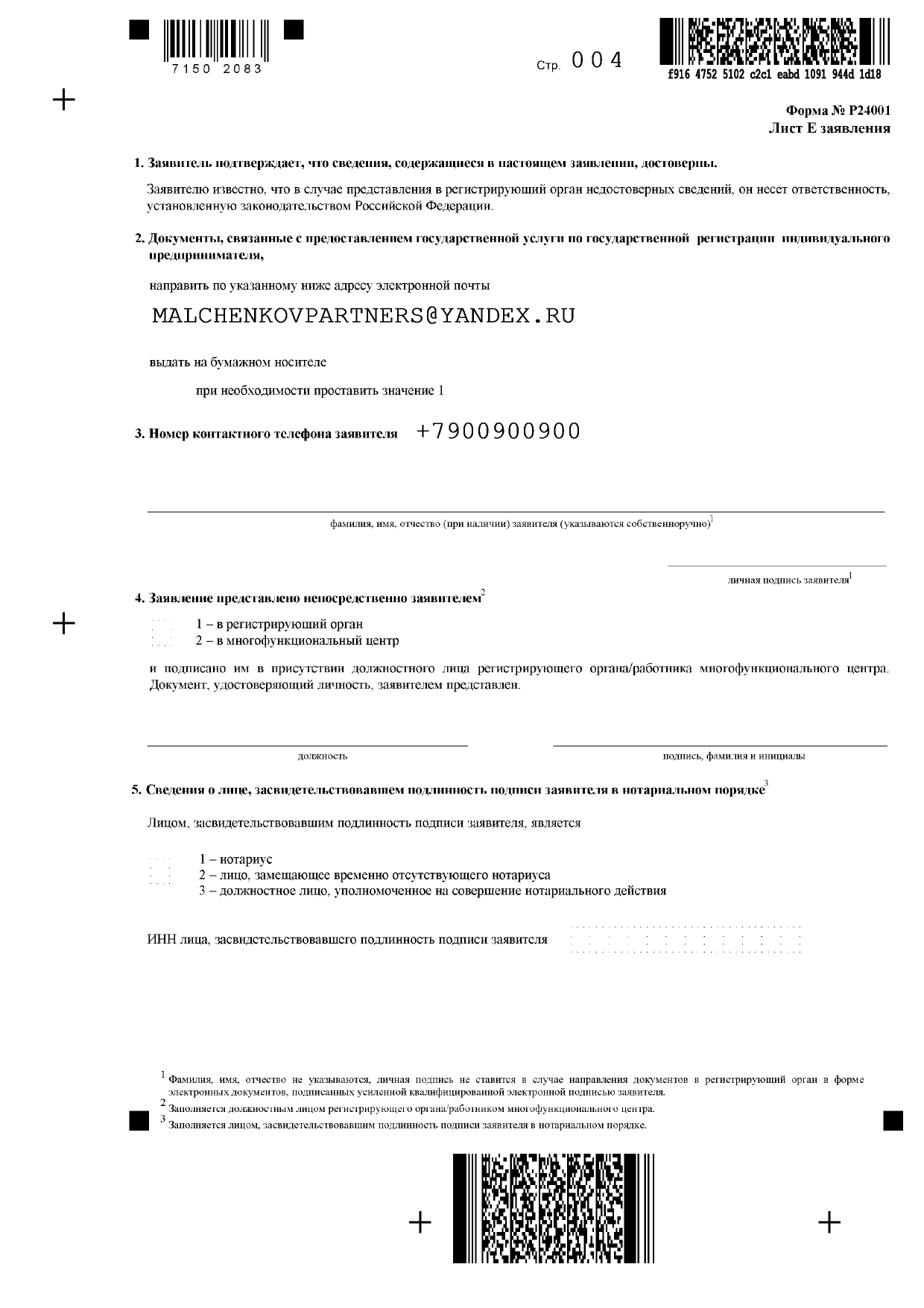

Указываем контактные данные заявителя. На листе Е оставляем свой телефон и электронную почту.

Указываем номер телефона и адрес электронной почты

Налоговая по умолчанию присылает лист записи из ЕГРИП с новыми кодами в электронном виде. Если вы хотите получить бумажный документ, поставьте цифру 1 в пункте 2.

Заполнять заявление вручную следует печатными заглавными буквами, используя чернила чёрного цвета. Но такой способ самый неудобный: если вы допустите ошибку, придётся заполнять всё по новой, так как никакие исправления в документе не допускаются. Поэтому я рекомендую работать в программе. В ней всё автоматизировано: программа сама укажет на ошибки или неточности, если вы их допустите, и поможет их исправить.

Шаг 4. Подаём документы в налоговую

Для подачи документов в налоговую вам понадобится заполненное заявление по форме р24001 и паспорт.

Если вы подаёте документы не лично, а через законного представителя, например бухгалтера или менеджера, то нужно заверить заявление у нотариуса и сделать нотариальную доверенность.

Подать документы можно подать разными способами. Вот они:

-

лично в налоговую;

-

лично в МФЦ;

-

по доверенности в налоговую или МФЦ;

-

по почте заказным письмом;

-

в личном кабинете на nalog.ru.

Удобнее всего подать заявление удалённо на сайте nalog.ru. Но для этого понадобится электронно-цифровая подпись. Если у вас ещё нет ЭП, узнайте, как получить электронную подпись и упростить себе бизнес.

Шаг 5. Получаем лист записи из ЕГРИП

После того, как налоговая внесёт изменения в реестр, вы получите подтверждение — лист записи из ЕГРИП с новыми кодами ОКВЭД. Это будет электронный или бумажный документ в зависимости от того, что вы указали в заявлении.

Обычно налоговая отправляет лист записи в течение пяти дней после подачи заявления. Если вам ничего не пришло, можно написать заявление с просьбой выдать лист записи из ЕГРИП или составить жалобу на имя начальника налоговой. Но на практике такое требуется крайне редко.

Чек-лист: как ИП поменять коды ОКВЭД

-

Если коды ОКВЭД в документах не совпадают с реальными, ИП рискует получить штраф или отказ в возврате НДС, привлечь выездную налоговую проверку и даже сорвать крупный контракт.

-

Для подбора кодов ОКВЭД пользуйтесь Общероссийским классификатором видов экономической деятельности в последней редакции. Сейчас действует ОК 029-2014 (КДЕС Ред. 2).

-

У ИП может быть основной код ОКВЭД и дополнительные. Основной — один, дополнительных — сколько угодно.

-

Основной код ОКВЭД должен совпадать с основным видом деятельности, который будет приносить вам наибольший доход.

-

После того, как вы выбрали новые коды ОКВЭД, заполните форму Р24001. Это можно сделать вручную или в «Программе подготовки документов для государственной регистрации».

-

На титульном листе укажите сведения о себе и причину подачи заявления.

-

На листе Д укажите новые коды ОКВЭД и коды, по которым вы больше не будете работать.

-

На листе Е напишите свой телефон и электронную почту.

-

Подайте документы в налоговую. Это можно сделать лично в налоговой или в МФЦ, по доверенности, по почте или в личном кабинете на nalog.ru.

-

В течение пяти дней после приёма заявления налоговая внесёт изменения в реестр и выдаст вам лист записи из ЕГРИП.