Кассовый разрыв — промежуток времени, когда на расчётном счёте компании не остается денег на покрытие базовых потребностей. Например, в период с 1 по 10 число месяца компания не может выплатить зарплату сотрудникам или оплатить аренду. При этом скоро деньги появятся: когда контрагент оплатит услуги или должник вернет деньги. А пока денег нет, у компании кассовый разрыв.

Почему возникает кассовый разрыв и как его избежать — рассказываем в статье.

Почему в компании случается кассовый разрыв

Случается кассовый разрыв по разным причинам.

Когда компания тратит больше, чем зарабатывает. Это можно назвать неправильным управлением бюджета. Разберёмся на примере магазина одежды.

Руководство магазина в середине лета заказало зимний товар на сумму 1,2 миллиона рублей. Условие поставщика — внести предоплату 50% сейчас и 50% при получении товара. Но в компании не учли, что в июле магазины приносят меньше прибыли и сейчас в кассе магазина есть только 800 000 рублей. Этих денег хватает на текущие расходы — аренду, зарплаты и коммунальные платежи. А оплатить товар не из чего.

Если магазин отдаст предоплату сейчас, не покроет текущие расходы в в конце месяца. У него случится кассовый разрыв.

Когда клиенты или партнеры не платят вовремя. Такое случается, когда компания работает с отсрочкой платежа. Если много клиентов задержат оплату — может не хватить денег на текущие расходы.

Представим строительную компанию X. Недавно она отремонтировала офисы для крупного клиента. Стоимость работ — 5 миллионов рублей, которые по договору клиент должен был выплатить в течение 30 дней после окончания ремонта.

Из-за перестановок в руководстве оформить платёж не получилось и у строительной компании попросили отсрочку ещё на 30 дней. Но есть проблема: строительной компании нужно заплатить 1,5 миллиона рублей рабочим, 1,5 миллиона рублей отдать поставщикам и еще 500 тысяч пустить на налоги. Если руководство офиса всё-таки перенесет — случится кассовый разрыв.

Когда на складе хранится слишком много товара. В итоге большая часть денег остаётся замороженной в товаре. Это особенно опасно для бизнеса с сезонными товарами.

Такая ситуация может случиться с магазином одежды, который летом потратит большую часть денег на закупку очередного летного товара. Всё потому, что деньги будут вложены в товары, которые принесут прибыль только в следующем сезоне.

Когда неудачно вложили деньги. Иногда компании вкладывают слишком много в развитие и переоценивают свои силы. Деньги уходят на покупку оборудования или открытие новых точек, но в краткосрочной перспективе прибыли это не приносит.

Например, небольшая пекарня решила расшириться и открыть кофейню. Владелец потратил 2 миллиона рублей на ремонт помещения и покупку оборудования — все свободные деньги компании.

Но после открытия посетителей оказалось меньше, чем ожидалось. Выручка едва покрывает зарплату новым сотрудникам, а оплачивать аренду и закупать продукты теперь нужно для двух помещений. Если так продолжится — случится кассовый разрыв, потому что прибыли от старой точки не хватит на оплату всех расходов и в какой момент на счёте компании не останется денег.

Как понять, будет ли кассовый разрыв

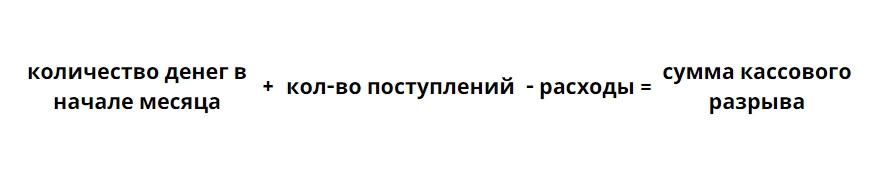

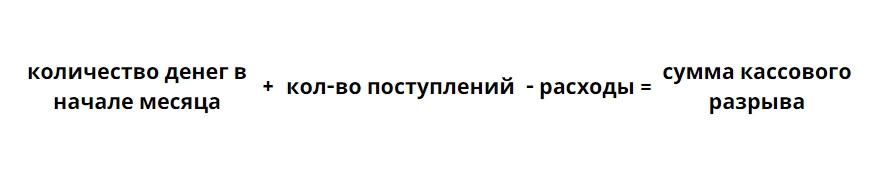

Посчитать кассовый разрыв можно простой формулой:

Если в конце месяца бизнес остался в минусе, значит, у него случился кассовый разрыв. Для наглядности рассчитаем всё на примере.

Строительная компания взялась за ремонт офиса крупной фирмы. Стоимость проекта — 8,4 млн рублей. Работу разделили на три этапа, срок выполнения — пять месяцев. Заказчик платит в конце каждого этапа.

|

Платежи по этапам: Предоплата: 2 000 000 рублей 1 этап — демонтаж и черновые работы: 2 100 000 рублей 2 этап — отделка и коммуникации: 2 100 000 рублей 3 этап — финальная отделка и сдача объекта: 2 200 000 рублей Итого: 8 400 000 рублей |

Ежемесячные расходы компании: Зарплата рабочим: 1 400 000 рублей Аренда техники и инструментов: 200 000 рублей Итого: 1 600 000 рублей |

За пять месяцев расходы составят: 1 600 000 × 5 = 8 000 000 рублей. Значит, в итоге компания должна заработать 400 000 рублей до вычета налогов.

Месяц 1. На счете компании было 2 800 000 рублей. Получили предоплату 2 000 000 рублей. Потратили 1 600 000 рублей.

Остаток: 2 800 000 + 2 000 000 - 1 600 000 = 3 200 000 рублей.

Месяц 2. Завершили первый этап, получили 2 100 000 рублей.

Остаток: 2 200 000 + 2 100 000 - 1 600 000 = 3 700 000 рублей.

Месяц 3. Возникли проблемы с поставкой материалов. Второй этап не закончили, оплату не получили.

Остаток: 2 700 000 + 0 - 1 600 000 = 2 100 000 рублей.

Месяц 4. Наверстали упущенное, завершили второй этап. Получили 2 100 000 рублей.

Остаток: 2 100 000 + 2 100 000 - 1 600 000 = 2 600 000 рублей.

Месяц 5. Заказчик не принял часть работ, пришлось переделывать. Работу не успели закончить в срок, оплату не получили.

Остаток: 2 600 000 + 0 - 1 600 000 = 1 000 000 рублей.

Месяц 6. Денег нет, а платить зарплату и за аренду нужно. Возник кассовый разрыв.

Остаток: 1 000 000 + 0 - 1 600 000 = -600 000 рублей.

Месяц 7. Завершили проект, получили финальную оплату 2 200 000 рублей. Расходы уменьшились из-за возврата части техники.

Остаток: -600 000 + 2 200 000 - 1 400 000 = 200 000 рублей.

Итог: проект планировали завершить за пять месяцев. Но из-за задержек с материалами и дополнительных требований заказчика сроки сдвинулись и случился кассовый разрыв. В результате всё равно получилось заработать, но меньше, чем ожидалось.

Что будет из-за кассового разрыва

Последствия кассового разрыва могут быть разными:

-

из-за задержки зарплаты могут уволиться сотрудники;

-

некоторые контрагенты могут расторгнуть договор;

-

налоговая может начислить пеню и выписать штраф за задержку платежей;

-

компания может потерять потенциальную прибыль, потому что ей не хватит денег на участие в выгодном проекте.

Что делать, чтобы избежать кассового разрыва

Попросить отсрочку у контрагентов. Для этого нужно выписать всех кредиторов, которым в скором времени нужно перевести деньги. И попросить их об отсрочке всего платежа, либо договориться об оплате частями. Чтобы контрагент не подумал, что в компании проблемы, можно показать подтверждающие документы. Например, что поставщик задерживает товары.

Но в такой ситуации есть риск, что контрагент подаст иск о банкротстве. Такое возможно, если ИП должна контрагенту больше 500 000 ₽, а предприниматель не платит по счетам больше трех месяцев. И на банкротство компании, если долг превысил 300 000 ₽ при любой просрочке. Так сказано в ст. 6 127-ФЗ.

Потребовать деньги у должников. Если несколько клиентов должны деньги компании, их стоит разбить на 3 группы:

-

должники;

-

не должники со скорым наступлением даты платежа;

-

не должники, оплата от которых должна поступить нескоро.

Должникам из первой группы можно написать и уточнить, собираются ли они делать перевод. Если клиент отказывается платить — подавать иск.

Должникам из второй и третьей группы можно написать и предложить оплатить услуги заранее. В обмен на скидку или какой-то бонус.

Оплатить своими деньгами. ИП могут перечислить деньги на расчётный счёт и использовать деньги в целях бизнеса.

В случае компании нужно оформлять передачу средств. Например, составить договор беспроцентного займа или закрыть долг деньгами сотрудника и написать заявление на возмещение расходов этому сотруднику.

Снизить расходы компании. Если компания планирует расширяться или делать ремонт, траты можно отложить на следующий месяц. А в месяце с кассовым разрывом — оставить деньги на оплату аренды, зарплат и налогов.

Оформить овердрафт. Овердрафт — кредит, который позволяет потратить больше денег, чем есть на счёте. Благодаря этому бизнес-процессы не останавливаются, когда на балансе закончатся деньги.

Суть простая: нужно оставить заявку в банке, например, Делобанк. Её рассмотрят за 10 минут и ещё за 5 минут подключат к счёту. Компания получит «запасной кошелек» и сможет пользоваться им 2 года. При этом залоги и поручители не нужны, а брать можно столько, сколько нужно. И так часто, как требуется. «Минус» исчезнет автоматически в конце дня, если на счёте будут деньги.

Что в итоге

Кассовый разрыв — ситуация, когда на расчётном счёте компании недостаточно денег для покрытия базовых потребностей бизнеса.

Чтобы рассчитать кассовый разрыв, нужно пользоваться формулой: количество денег в начале месяца + кол-во поступлений - расходы.

Причин кассового разрыва несколько: неправильное управление бюджетом, несвоевременная оплата клиентами или партнерами, слишком много товара на складе, неудачные вложения в развитие.

Чтобы предотвратить кассовый разрыв, можно попросить отсрочку у контрагентов, требовать деньги у должников, оплатить своими деньгами, снизить расходы компании, оформить овердрафт.