Если налогоплательщик правильно рассчитал налоги, вовремя их заплатил, не допустил ошибок в декларации, — камеральная проверка для него пройдёт без последствий. А если налоговики найдут нарушения, то пришлют акт.

Игнорировать акт — не лучшая идея. На его основе будет принято решение: наказывать организацию или нет. Правильные действия помогут добиться снижения штрафа, избежать доначислений и прочей ответственности.

Рассказываем, как действовать, чтобы доказать свою невиновность или, чтобы уменьшить штраф, если нарушение всё же было.

Что такое акт камеральной налоговой проверки

Акт — это документ, который фиксирует налоговые нарушения, выявленные по результатам камеральной проверки. Инспектор составит его, если обнаружит несоблюдение законодательства со стороны бизнеса.

Акт включает в себя:

-

перечисление ошибок, которые допустила организация или ИП;

-

аргументацию выявленных ошибок;

-

меры ответственности;

-

предложения по устранению нарушений.

Налоговики оформят акт в течение десяти дней после завершения проверки. Ещё в течение пяти дней передадут его налогоплательщику. Могут прислать по почте, через ТКС, либо вручить лично под расписку. Уклоняться от получения смысла нет, иначе документ отправят заказным письмом на юридический адрес организации или место проживания ИП. На шестой день с даты отправки акт будет считаться врученным.

Акт — не итоговый документ, а промежуточный. У бизнеса есть месяц на обжалование. Через месяц налоговые органы рассмотрят все материалы проверки и примут решение: наказывать компанию или нет. Его тоже можно обжаловать.

Чтобы на ЕНС не возникали недоимки, не забывайте перечислять нужную сумму к 28 числу соответствующего месяца. Отчётность следует подавать к 25 числу. Прочтите нашу инструкцию по заполнению 6-НДФЛ: в ней рассказали, как заполнять отчёт без ошибок. Ещё советуем проверить расчёт НДС, если вы покупаете электронные услуги у зарубежных компаний.

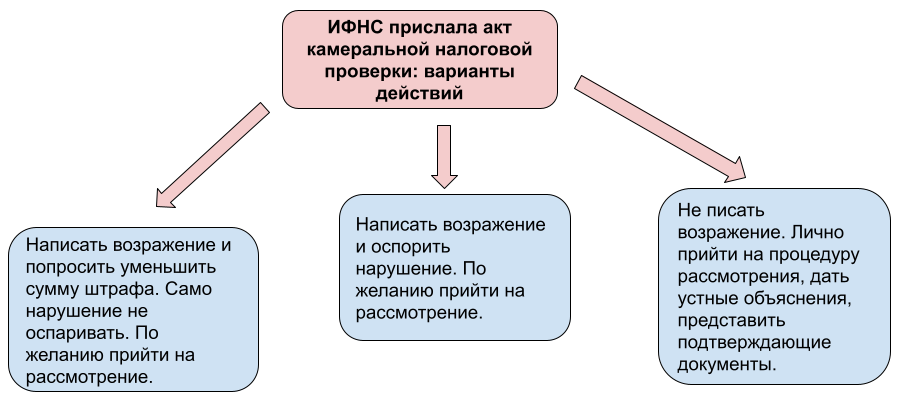

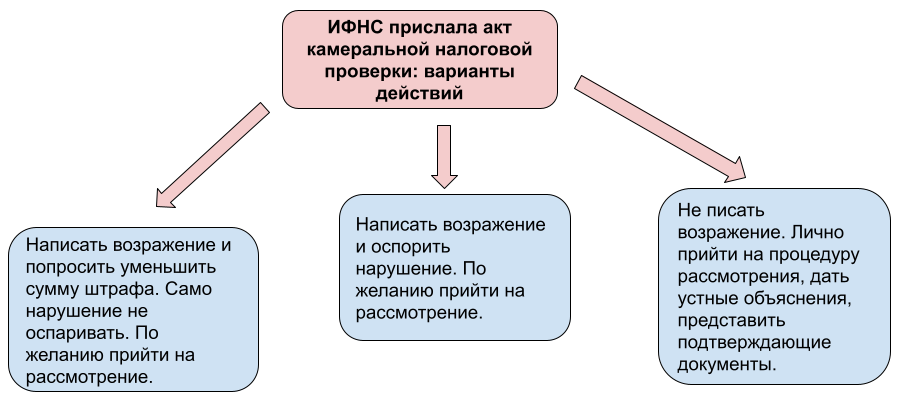

Варианты действий при получении акта

Налоговый кодекс предусматривает три варианта:

Любое действие — на усмотрение бизнеса. Можно получить акт и забыть про него: налоговые органы сами разберутся и примут решение. Но не факт, что в пользу компании. Поэтому лучше контролировать процесс и не бездействовать.

Не оспаривать нарушение, но попросить смягчить штраф

Налоговый кодекс закрепляет обстоятельства, при которых штраф может быть снижен в два раза и больше. К ним относятся:

-

Сложные личные или семейные ситуации. Например, единственный бухгалтер предприятия получил инвалидность и поэтому не смог вовремя отправить декларацию.

-

Тяжелое финансовое положение фирмы или ИП: процесс реорганизации, застойный период при сезонной работе.

Инспекторы примут во внимание и другие уважительные причины. К примеру, налогоплательщик сам обнаружил ошибки в отчётах и устранил их. Или организация ведёт важную для страны деятельность: производственную, научную, социальную.

Подать возражение и оспорить нарушение

Оспорить нарушение — значит, доказать, что ошибок не было: налог оплачен полностью, отчётность сдана вовремя и без ошибок, право на льготы есть. Все аргументы должны быть подкреплены документально.

Например, инспекция считает, что предприниматель занизил налог по УСН «доходы». А по мнению ИП, у него есть право на пониженную ставку. Чтобы подтвердить это право, предприниматель должен объяснить: его ОКВЭД соответствует перечню ОКВЭДов из регионального закона, предусматривающего льготную ставку. Где найти региональный закон, мы рассказывали в подробном гайде по УСН «доходы».

Прийти на процедуру рассмотрения лично

Когда месяц, предоставленный компании для опротестования акта, истечёт, начнётся рассмотрение материалов проверки. Его возглавит начальник ИФНС или заместитель.

Руководитель или представитель бизнеса может прийти на рассмотрение и лично объяснить ситуацию. О времени и месте налогоплательщика известят заранее.

Как писать возражение на акт камеральной проверки

Когда налогоплательщик не согласен с фактами и выводами в акте, он может подать возражение. В нём следует указать:

-

реквизиты оспариваемого акта;

-

доводы, которые опровергают претензии инспекторов;

-

подтверждения (документы, ссылки на законы, судебную практику).

Бланк возражения с подсказками по составлению смотрите по этой ссылке.

Для подачи документа выбирайте самый удобный из предложенных способов:

-

в бумажном виде в канцелярию ИФНС или окно приёма документов;

-

по почте;

-

в электронном виде по ТКС или оператора ЭДО.

Важно. Возражение подаём в тот налоговый орган, который составил акт. Узнать его номер и адрес можно с помощью сервиса «определение реквизитов ИФНС».

Что может решить ИФНС

Инспекция изучит возражение и все обстоятельства, затем вынесет одно из трёх решений:

-

Привлечь налогоплательщика к ответственности.

-

Освободить от ответственности.

-

Провести дополнительную проверку.

В ходе дополнительной проверки инспекторы будут запрашивать документы из банка, допрашивать бухгалтера и директора, проводить экспертизы. По итогу допроверки предприятие привлекут к ответственности или освободят от неё.

Провести камералку → при обнаружении нарушений составить акт → отправить налогоплательщику акт и извещение → выждать месяц → провести процедуру рассмотрения → вынести решение — налоговики обязаны соблюдать последовательность действий. Если вы не получали акт или извещение, а только решение, смело заявляйте об этом. При наличии ошибок в работе инспекторов решение будет отменено.

Важно. Налоговики вправе заблокировать расчётный счёт. Это мера подстраховки: пока бизнес не оплатит штрафы, он не сможет совершать финансовые операции. НК допускает такую меру, если общая сумма штрафов, пени, недоимок больше стоимости имущества компании.

Как оспорить решение налоговых органов

Если организацию не устраивает решение ИФНС, первый шаг для неё — подать жалобу в вышестоящий орган.

Жалобу нужно передать в инспекцию, которая вынесла решение. А та направит её в Управление ФНС по субъекту. Советуем подавать жалобу до того, как решение вступит в силу: в таком случае его не надо исполнять, пока УФНС не разберётся.

Скачать бланк апелляционной жалобы можно по этой ссылке. Рекомендуем однозначно прописать в документе:

-

почему налогоплательщик считает, что решение ИФНС необоснованно;

-

что налогоплательщик хочет: чтобы решение отменили полностью или частично, пересчитали доначисления.

К жалобе нужно приложить подтверждающие документы, расчёты сумм налога, сбора, вычета.

Если решение УФНС не устроит бизнес, возможно повторное обжалование через арбитражный суд.

Коротко о главном

-

ИФНС направляет организации или ИП акт, когда находит налоговые нарушения в ходе камеральной проверки. Акт — промежуточный документ: на его основе будет принято решение.

-

Если руководитель уверен в невиновности, он может подать возражение и оспорить акт. Возражение следует подкрепить документами и ссылками на законы.

-

Даже если нарушение было допущено, можно подать возражение и попросить уменьшить штраф. Перечислите обстоятельства, которые инспекция сочтёт уважительными. Например, ваш бухгалтер был болен, или вы сами нашли ошибки и исправили их.

-

Не раньше, чем через месяц состоится очное рассмотрение материалов проверки. Налогоплательщик вправе присутствовать на рассмотрении, давать объяснения.

-

Решение ИФНС можно обжаловать в вышестоящей инспекции, затем в арбитражном суде.