Расчёт по страховым взносам — очень хитрый отчёт: может показаться, что если выплат за отчётный период не было, то и подавать ничего не нужно. Не сдавать же пустые бланки налоговому инспектору? Но если бланки не сдать, можно получить штраф или заблокированные счета.

В статье расскажем, кому нужно подавать нулевой РСВ, а кому можно расслабиться. А ещё — что изменилось в 2023 году, как заполнять обновлённую форму и когда сдавать расчёт.

Кому нужно сдавать нулевой РСВ

Нулевой расчёт по страховым взносам предоставляют юрлица и ИП с наёмными работниками, даже если за отчётный период не было никаких выплат — ни зарплат, ни вознаграждений по ГПХ. Это не прихоть налоговых инспекторов: форма с нулями покажет, что вы действительно не делали никаких отчислений, и дополнительно проверять вас не нужно.

Среди тех, кто должен подавать нулевой РСВ, есть два исключения:

-

ООО и ИП на АУСН освобождаются от сдачи нулевых РСВ;

-

если сейчас у ИП нет сотрудников, но раньше он числился работодателем — придётся предоставить налоговой нулевой РСВ. Если у ИП никогда не было сотрудников, ему вообще не нужно подавать РСВ, даже нулевой.

Есть простой тест, который поможет разобраться, числились ли вы раньше работодателем. Задайте себе 3 вопроса: подавал ли я раньше РСВ? Регистрировал ли ИП в СФР/ФСС? Отправлял ли форму ЕФС-1 в СФР или сведения о физлицах в ФНС? Если на все вопросы вы ответили «нет» — значит, вы никогда не числились работодателем. Если сейчас у вас всё ещё ИП без сотрудников, нулевой РСВ вам подавать не нужно.

Что изменилось в 2023 году

В начале 2023 года поменялись форма РСВ, схемы расчётов и срок подачи.

Обновлённая форма РСВ. На титульном листе теперь есть поле «ОГРНИП» — его заполняют ИП и владельцы крестьянско-фермерских хозяйств. А вот поле с суммой выручки за 9 месяцев прошлого года убрали.

Упрощённая схема расчёта. Теперь не нужно отдельно рассчитывать пенсионное, медицинское и социальное страхование — на всё действует единый тариф. Если выплаты не превышают 1 млн. 917 тыс. руб., юрлицо или ИП платит 30% страховых взносов. Если выплат больше — нужно заплатить 15,1%.

Для некоторых организаций действуют пониженные тарифы. Например, МСП, участники «Сколково» и научно-технических центров платят по 15%, а НКО и IT-компании — 7%.

Новые сроки подачи РСВ. Сдавать расчёт нужно каждый квартал — и не позже 25 числа месяца, который идёт за отчётным. Например, второй квартал 2023 года закончился в июне — значит, сдать нулевой РСВ нужно до 25 июля.

Если не подать нулевой РСВ в срок, придётся заплатить штраф — минимум 1 тыс. руб. А если не отправить расчёт в течение 10 рабочих дней после дедлайна, налоговая инспекция может заблокировать счета.

Вот памятка по срокам подачи нулевого РСВ на оставшийся 2023 год:

|

Отчётный период |

Дедлайн для подачи расчёта |

|

Полугодие |

25 июля |

|

9 месяцев |

25 октября |

|

Год |

25 января 2024 года |

Как заполнить форму для нулевого РСВ

Для нулевого РСВ нужны не все листы расчёта, а только часть: титульный лист, раздел 1 (без приложений) и Раздел 3. Если вы владелец фермерско-крестьянского хозяйства, пригодятся ещё Раздел 2 и его Подраздел 1.

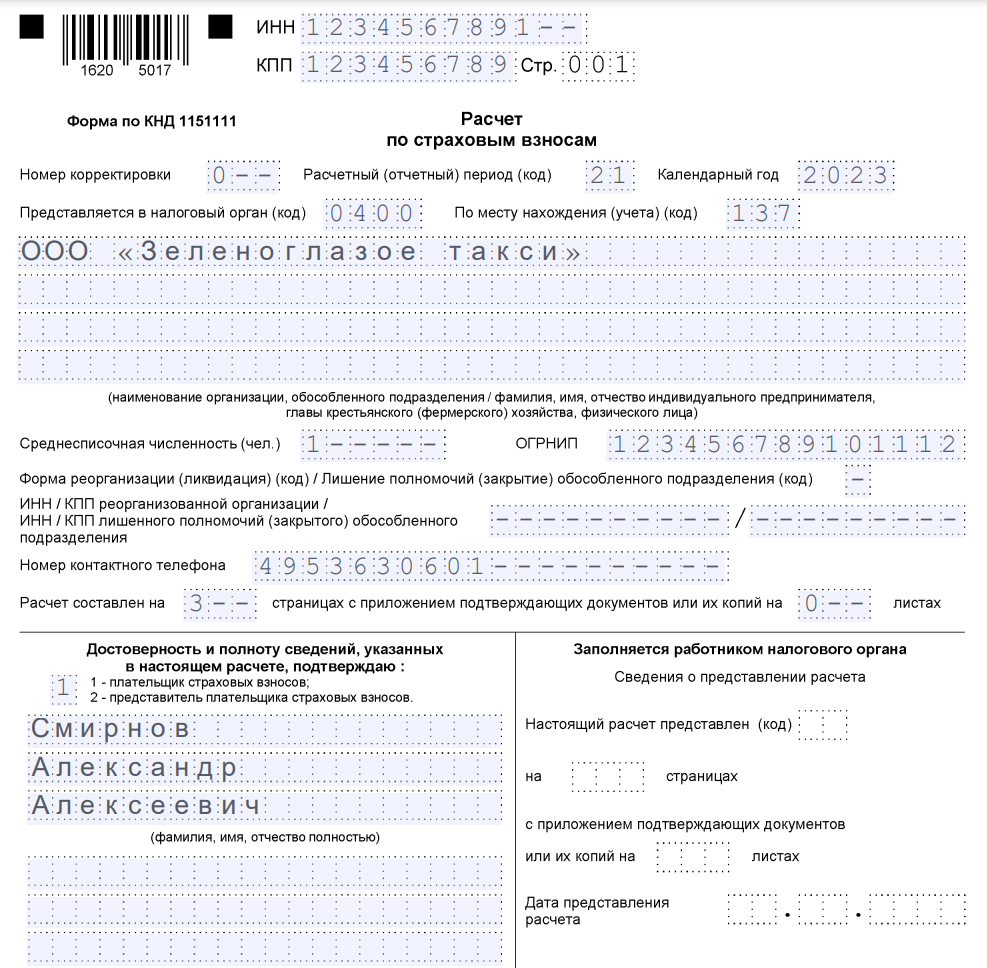

Титульный лист. Из нового тут — поле «ОГРНИП». Заполняйте его, только если вы ИП или владеете крестьянским хозяйством.

Если какое-то поле вам заполнять не нужно — ставьте прочерки. Главное, на автомате не наставить прочерков в поле «Заполняется работником налогового органа»

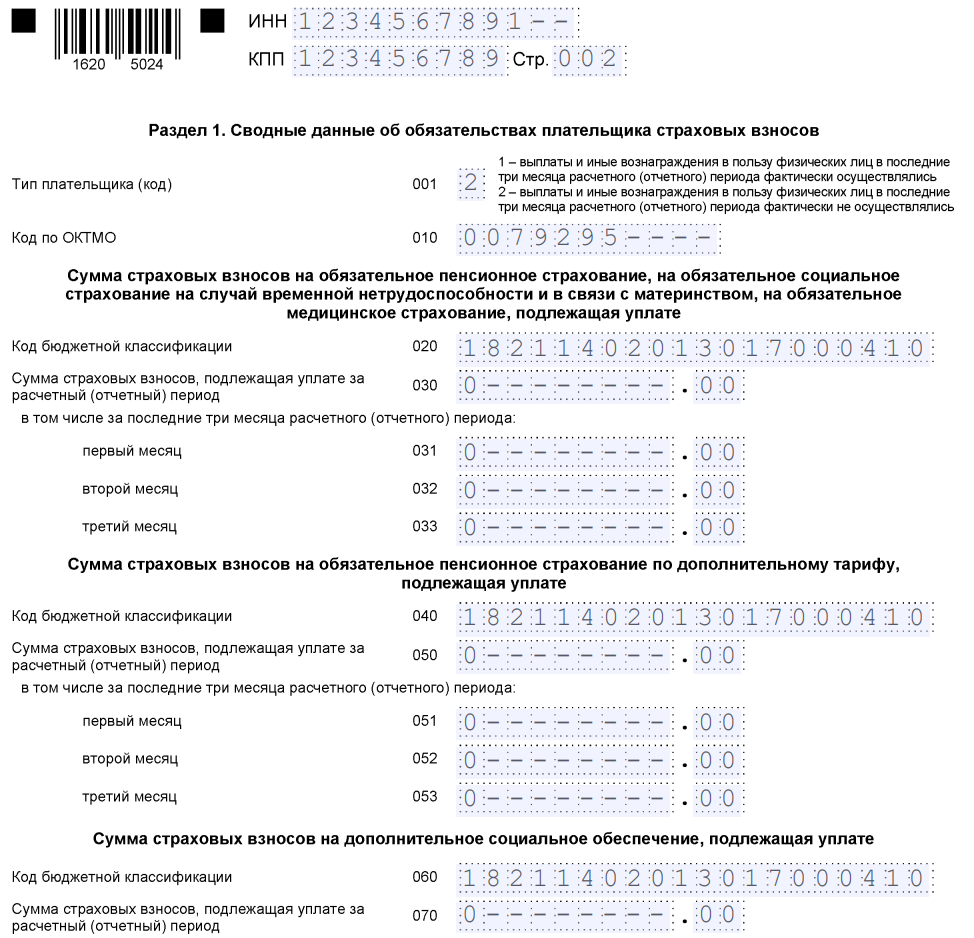

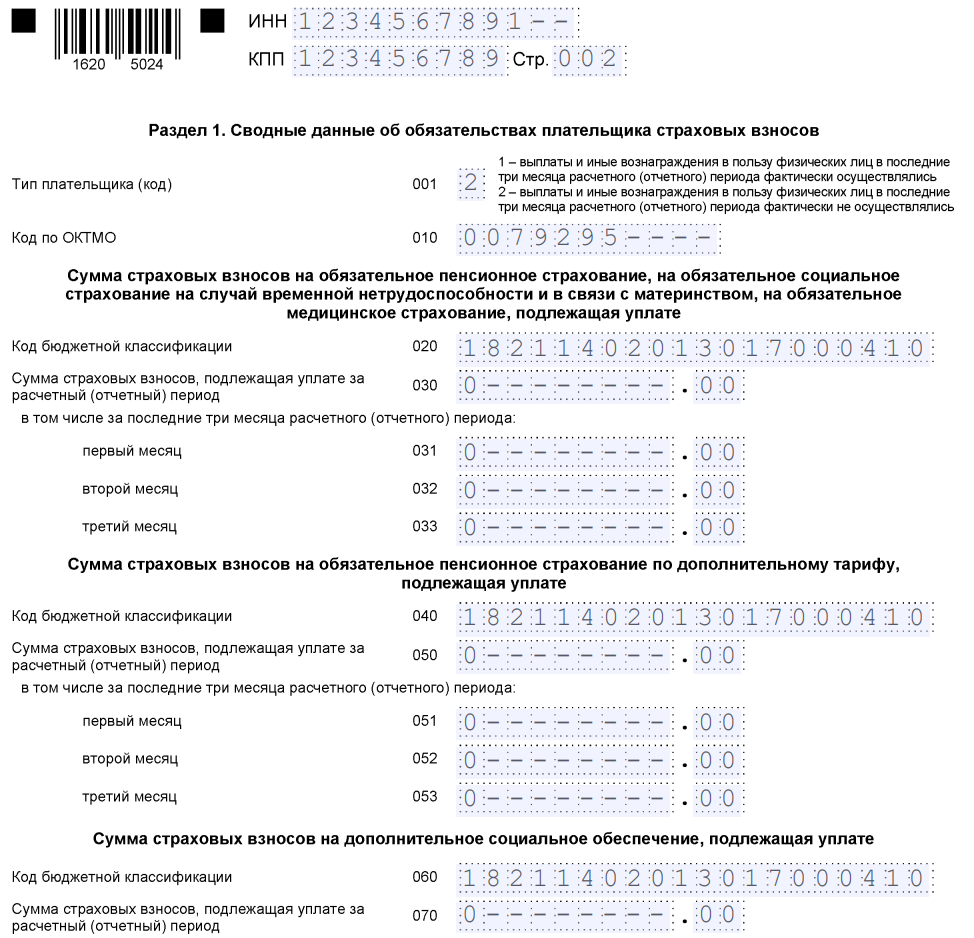

Раздел 1. В поле «001» укажите код 2 — это значит, что вы не выплачивали зарплаты или вознаграждения по ГПХ за отчётный период.

Так как взносы на ОПС, ОМС и ОСС объединили, нужно заполнить меньше полей

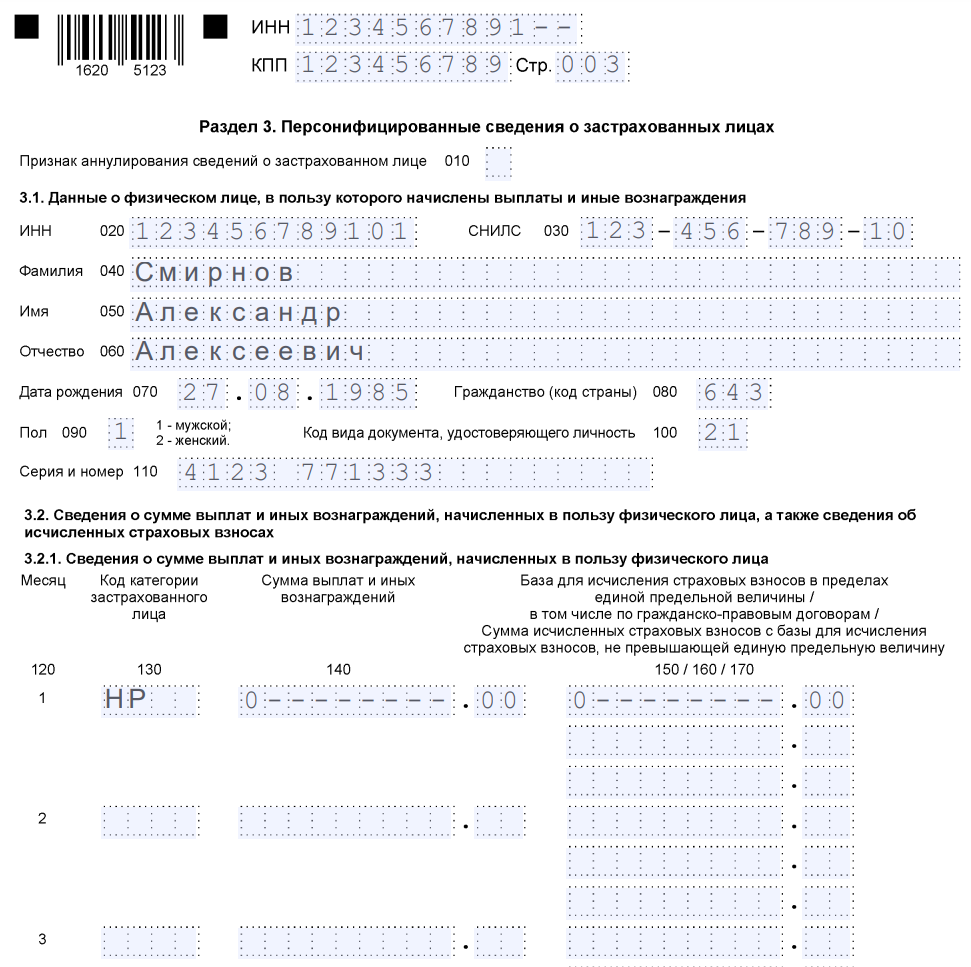

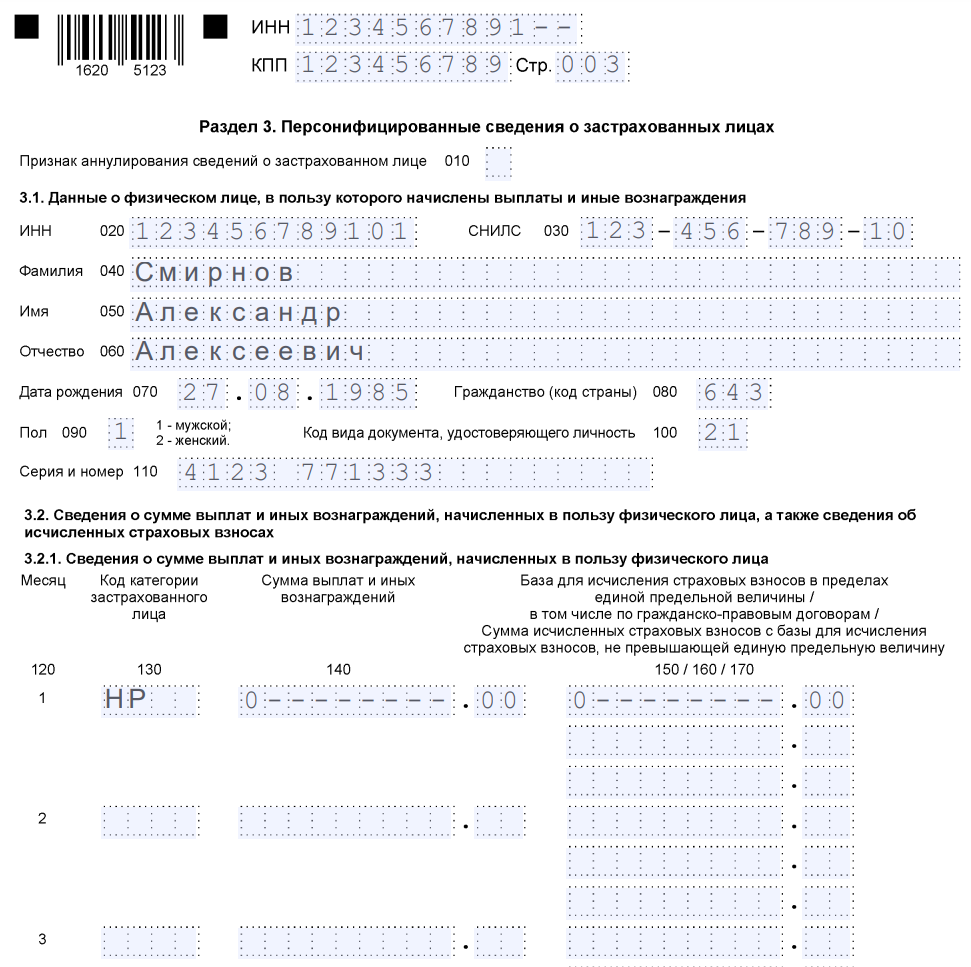

Раздел 3. Укажите данные по каждому сотруднику.

Код РФ — 643. Узнать коды других стран для указания гражданства сотрудника можно из Общероссийского классификатора стран мира.

Скачать форму для РСВ можно здесь.

Как и куда сдавать нулевой РСВ

Нулевой РСВ можно подать на бумаге или в электронном виде. Расчёт на бумаге примут, только если в нём указаны выплаты (точнее, их отсутствие) максимум на 10 человек. Если сотрудников в расчёте больше — подавайте его в электронном формате, иначе будет штраф.

РСВ на бумаге можно принести в налоговую. Для ИП это ФНС по месту жительства, для организаций — по месту нахождения. А ещё «физический» РСВ можно отправить по почте, даже если осталась пара дней до дедлайна — днём сдачи будет считаться день, когда почта приняла пакет с документами и проставила на нём штамп.

РСВ в электронном виде нужно отправить в ФНС через интернет и подписать файл ЭЦП.

Коротко: самое важное про нулевой РСВ в 2023 году

-

Нулевой РСВ нужно подавать, даже если за отчётный период у вашего ИП или ООО не было выплат по сотрудникам (и даже если вы ООО совсем без сотрудников). Есть два исключения: ИП и ООО на АУСН не подают нулевой РСВ. А вот ИП, который сейчас без сотрудников, но когда-то числился работодателем — наоборот подаёт.

-

Нулевой РСВ подают каждые 3 месяца. Сроки на 2023 год: 25 июля и 25 октября.

-

Форма упростилась. Для подачи нулевого РСВ нужны только Титульный лист, Раздел 1 и Раздел 3. Крестьянско-фермерские хозяйства заполняют ещё Раздел 2 и Подраздел 1. Скачать форму можно здесь.

-

Подать нулевой РСВ можно на бумаге (принести в ФНС или отправить по почте) или в электронном формате. Для электронного формата нужна ЭЦП.