Общая система налогообложения (ОСНО, ОСН) присваивается компании или ИП автоматически, если не подать заявление о переходе на льготный режим. Работать на ОСНО может любой бизнес: у этой системы нет лимитов и ограничений. Но подойдёт она не всем: очень затратно и нужен профессиональный бухгалтер.

Рассказываем, какие у ОСНО особенности, как на ней уплачивать налоги, какую отчётность подавать.

Какому бизнесу подходит ОСНО

Общая система налогообложения подходит в двух случаях: в первом — по закону, во втором — из-за выгоды.

Случай 1. Компания или ИП не соответствует условиям льготных налоговых режимов.

Например, производители подакцизных товаров или ювелирных изделий не могут перейти на упрощенку из-за вида деятельности, а предприятия с доходом больше 251,4 млн. и 131 сотрудником — из-за превышения лимитов. ОСНО — единственный способ работать законно. А вот дробить бизнес, чтобы применять спецрежимы, — незаконно. Налоговики легко распознают дробление, доначисляют налоги, выписывают штрафы.

Юридические лица не имеют права совмещать ОСНО с другой системой. Индивидуальный предприниматель может работать на ОСНО, а по отдельному направлению купить патент: зачастую, такая связка позволит сэкономить. Как и за счёт чего сэкономить — объяснили на примере совмещения УСН и патента.

Случай 2. Компания или ИП хочет быть приоритетным партнёром.

Все крупные производители, поставщики, продавцы работают на ОСНО и платят налог на добавленную стоимость (НДС).

НДС разрешено предъявить к вычету, то есть, законно заплатить меньше. Но вычет возможен, если контрагент тоже платит этот налог.

ООО «Ресурс» торгует оборудованием: компрессорами, витринами, морозильными бонетами. Общество закупило материалы для производства на 420 млн, из которых 70 млн — НДС по ставке 20%. «Ресурс» продал оборудование за 600 млн, включая 100 млн НДС. В бюджет «Ресурс» заплатит не 100 млн, а только 30 (100 - 70). Вычет возможен, потому что плательщик НДС «Ресурс» купил материалы у такого же плательщика НДС. Будь продавец на УСН, покупатель на ОСНО не смог бы получить вычет. Поэтому крупный бизнес на ОСНО избегает сотрудничества с бизнесом на УСН.

Какие налоги надо платить на ОСНО

Вид налога зависит от формы бизнеса: юрлица платят налог на прибыль и НДС, индивидуальные предприниматели — НДФЛ и НДС. Разберём каждый платёж в отдельности.

Организациям — налог на прибыль

Формула расчёта стандартная:

База — это прибыль, то есть, положительная разница между доходами и расходами. Если предприятие работает в убыток, база отрицательная, поэтому платить налог нет оснований.

В доходах следует учитывать:

-

доходы от реализации товаров, работ, услуг собственного производства или перепродажи;

-

внереализационные поступления, к примеру, от сдачи имущества в аренду, проценты по договорам вклада

Расходы — на производство, продажу и внереализационные — должны быть обоснованы, подкреплены первичкой и платёжками.

Согласно ст. 284 НК, ставка налога на прибыль составляет 20%. Льготные ставки перечислены в этой же статье:

-

0% для организаций из сферы образования, медицины;

-

0% для компаний, которые занимаются соцобслуживанием граждан;

-

0% для организаций из сферы информационных технологий (в 2022–2024)

Региональное законодательство может вводить пониженные ставки. Например, в Санкт-Петербурге для резидентов ОЭЗ действует ставка 12,5%.

Налог на прибыль платят до 28 числа:

-

в случае ежемесячных авансов — помесячно;

-

в случае квартальных авансов — до 28 апреля, 28 июля, 28 октября;

-

остаток — до 28 марта следующего года

Как учитывать доходы, расходы и считать налог на доходно-расходной упрощенке, читайте здесь.

ИП — НДФЛ

База для расчёта НДФЛ — это доходы от предпринимательской деятельности, уменьшенные на вычеты: профессиональные и стандартные.

К профессиональному вычету можно отнести расходы на ведение бизнеса: фактически понесённые и подтверждённые документами. Вычет возможен и без документального подтверждения, но только в размере 20% от доходов.

Ставка НДФЛ может быть 13% или 15%:

-

13%, если доход меньше или равен 5 млн.

-

650 тысяч + 15% от суммы превышения над 5 млн.

ИП должен перечислять авансы до 25 апреля, 25 июля, 25 октября и уплатить остаток до 15 июля следующего года.

Организациям и ИП — НДС

Продавец включает НДС в цену товара, работы или услуги. На примере ООО «Ресурс» мы разобрали, что по сути налогом облагается добавленная стоимость: разница между стоимостью продажи и затратами на производство или покупку.

НДС платит бизнес на ОСНО, экспортёры, агенты, фирмы и предприниматели, которые выделили НДС в счёте-фактуре.

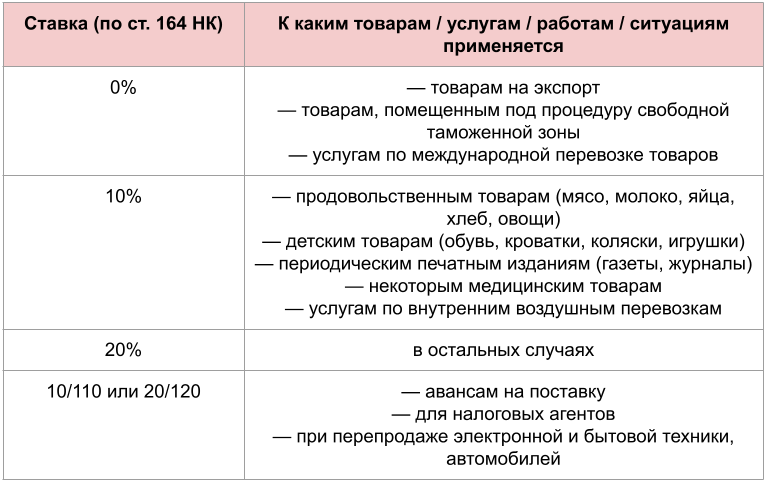

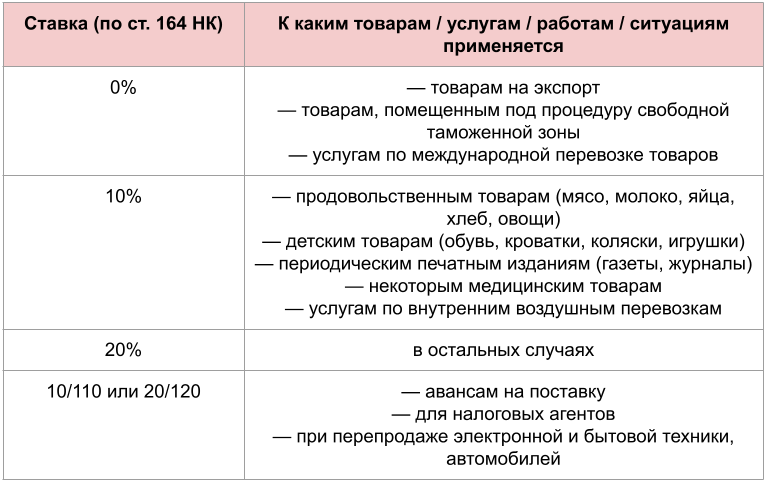

Ставка НДС зависит от вида товара или услуги. Вот какие ставки могут быть:

Если бизнес выручил за три предыдущих месяца не больше 2-х млн. руб, можно подать уведомление в ИФНС и получить освобождение от НДС.

НДС перечисляют ежемесячно до 28 числа по ⅓ суммы налога за предыдущий квартал. К примеру, за третий квартал 2023 года надо заплатить по ⅓ до 30 октября, 28 ноября, 28 декабря.

К обязательным налогам на ОСНО относятся налог на имущество, транспортный, земельный, а также страховые взносы и НДФЛ за работников, взносы ИП за себя. Проверьте через сервис ФНС, положены ли вам льготы по имущественным налогам.

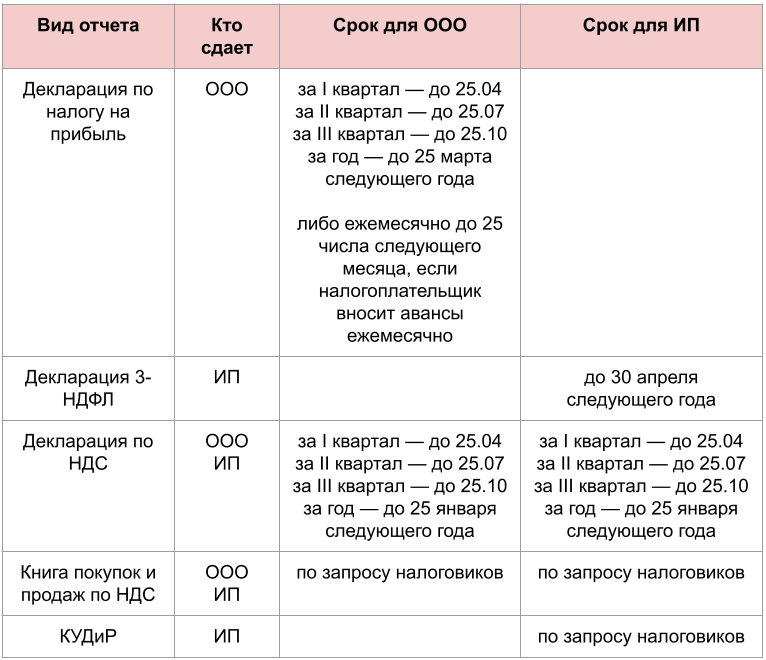

Какую отчётность сдают и когда

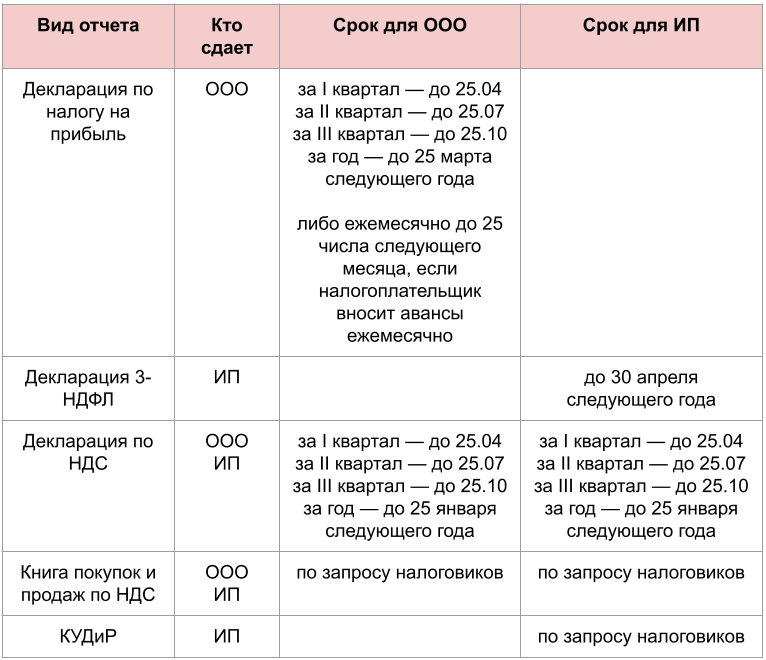

Обязательную отчётность по налогам на ОСНО собрали в таблицу:

Для импортёров, которые ввозят товары из стран ЕАЭС, действуют другие сроки уплаты ввозного НДС: до 20 числа месяца, следующего за месяцем учёта товаров. Подробнее об этом читайте в нашем материале про импорт товаров из Казахстана.

Особые условия по ОСНО для бизнеса из новых регионов

Для предприятий и предпринимателей из ДНР, ЛНР, Запорожской и Херсонской областей действуют специальные ставки по НДС:

-

Ставка 16,67% или 9,09%, если товары были приобретены до 31.12.2022 и включены в инвентаризационные описи. НДС следует рассчитывать с межценовой разницы: разницы между стоимостью реализации с НДС и стоимостью покупки.

-

Ставка 0% в случаях, перечисленных в ст. 164 НК