Ликвидность компании — показатель, на который обращают внимание банки, потенциальные партнёры, инвесторы. Чем он выше, тем больше шансов у бизнеса получить кредит или заключить выгодную сделку. Как рассчитать коэффициент ликвидности и что он показывает, расскажем в статье.

Понятие ликвидности

Ликвидность (от лат. liquidus — текучий) — это возможность обменять актив на деньги. Иначе говоря, продать по рыночной цене. Чем проще и быстрее это можно сделать, тем выше значение коэффициента. Например, автомобиль будет более ликвидным по сравнению с производственным оборудованием.

Ликвидность каких активов можно оценивать? Практически любого имущества — от сырья и техники до недвижимости и ценных бумаг. А инвесторам и кредиторам будет интересно, насколько ликвидна компания в целом.

Зачем бизнесу знать ликвидность активов

Оценка данного показателя необходима как владельцам бизнеса, так и другим участникам рынка. Она поможет узнать текущее финансовое положение фирмы, уровень её платёжеспособности, возможность быстро рассчитываться с партнёрами, поставщиками, кредиторами.

Как это выглядит на практике? В банк обращаются два предпринимателя в надежде получить кредит на развитие бизнеса. У первого имеется склад с товарами, деньги на банковских счетах, торговое оборудование. У второго — просроченные платежи и небольшое помещение в собственности. Такому клиенту вряд ли одобрят заявку на кредит — слишком высоки риски для банка. В случае банкротства компании вернуть деньги быстро не получится. Что же касается первого клиента, то шансов получения займа у него больше. При необходимости он сможет продать складские остатки и рассчитаться с кредитором.

Различные уровни ликвидности

Не все активы обладают одинаковой ликвидностью. Одно имущество пользуется высоким спросом на рынке, поэтому найти на него покупателя можно быстро — от нескольких часов до одного дня. Другое настолько специфично, что его продажи могут растянуться на месяцы.

Высоколиквидные активы

Самый ликвидный товар — это деньги. Если у компании достаточно наличных в кассе или средств на счетах, то можно говорить о её стабильности и привлекательности для кредиторов.

Высоколиквидными также являются:

-

Ценные бумаги — конкретное значение коэффициента зависит от узнаваемости компании, положения на рынке. Например, более востребованными будут акции крупных предприятий

-

Банковские вклады

-

Валюты

-

Задолженности дебиторов

Достаточно легко реализуются на рынке товары, коммерческая недвижимость, квартиры, автомобили. Всё это легко продать без существенной потери стоимости в течение нескольких дней или недель.

Низколиквидные активы

Наличие ценного и дорогостоящего имущества не показатель платёжеспособности фирмы. Если его нельзя продать в течение месяца, такой актив признаётся низколиквидным. Например, найти покупателя на специализированное оборудование, самолёт или заброшенное здание будет непросто.

Коэффициенты ликвидности: что они показывают

Представление о финансовом положении компании составляется на основании точных расчётов. Для этого применяются специальные коэффициенты. Далее расскажем, какими они бывают и в каких случаях применяются.

Коэффициент текущей ликвидности

Он показывает, насколько компания способна справляться с имеющимися у неё обязательствами со сроками погашения до года. Иными словами, достаточно ли имеющихся у неё активов для совершения обязательных платежей и расчётов с кредиторами.

Как определить данный показатель? Всё просто: нужно найти отношение оборотных активов к имеющимся краткосрочным обязательствам.

Идеальный вариант — когда оборотные средства полностью покрывают обязательства фирмы. Это означает, что бизнес работает успешно.

Низкое значение коэффициента говорит о неустойчивом положении компании: имеющихся средств явно недостаточно для покрытия краткосрочных обязательств. А высокое — об их отсутствии или слабом использовании оборотных активов.

Когда применяется показатель? Для принятия решения о выдаче краткосрочных займов.

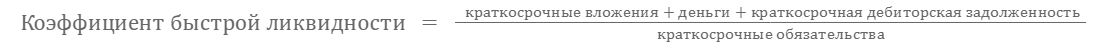

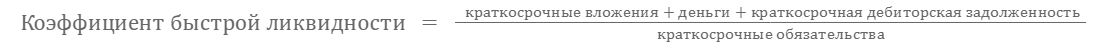

Коэффициент быстрой ликвидности

Открытие очередного филиала, запуск новой линии производства — поводы для получения дополнительных заёмных средств. Сможет ли компания рассчитаться с кредиторами в срок? Зависит от многих факторов. Один из них — успешный запуск нововведений.

На этапе оценки платёжеспособности фирмы на выручку приходит коэффициент быстрой ликвидности. Он показывает, справится ли бизнес с дополнительной нагрузкой. Проще говоря, сможет ли рассчитаться по краткосрочным обязательствам, продав имеющиеся высоколиквидные активы. Это могут быть деньги, дебиторская задолженность со сроком погашения до года, акции.

Рассчитывается коэффициент по следующей формуле:

Коэффициент абсолютной ликвидности

Быстрее всего можно расплатиться с кредиторами при наличии свободных денежных средств. Именно эту способность компании оценивают с помощью коэффициента абсолютной ликвидности. Чтобы его узнать, нужно разделить сумму свободных денежных средств и краткосрочных вложений на размер имеющихся у фирмы текущих обязательств.

Как правильно интерпретировать коэффициенты

Расчёт показателей ликвидности только первый шаг в общем анализе платёжеспособности фирмы. Само по себе значение коэффициента ничего не даст владельцам бизнеса. Важно уметь верно его интерпретировать, соотносить с другими экономическими показателями.

Что является нормой для различных отраслей

Какое значение коэффициента считается достаточным? Однозначно ответить на этот вопрос нельзя. Многое зависит от отраслевой принадлежности компании и её масштабов.

Так, быстрая ликвидность обычно считается хорошей, если находится в пределах от 0,8 до 1. На практике же цифры могут существенно отличаться. Например, в сфере розничной торговли среднее значение коэффициента составляет 0,94, а в секторе по продаже недвижимости — 1,74. Именно от показателей и следует отталкиваться при анализе состояния дел в конкретной компании.

Распространённые ошибки в оценке ликвидности

Самостоятельная оценка финансового состояния фирмы может привести к неверным выводам. Как этого избежать?

-

Использовать несколько показателей для анализа. Помимо рассмотренных выше коэффициентов необходимо рассчитать общую платёжеспособность предприятия, обеспеченность собственными средствами, а также другие финансовые показатели. Только так получится составить полную картину дел в компании.

-

Выбирать корректные источники данных. Только в бухгалтерской отчётности содержатся точные сведения об активах и обязательствах фирмы. Другие документы для анализа использовать не рекомендуется.

-

Анализировать и сравнивать. Для руководства фирмы имеет смысл смотреть на ликвидность в динамике. То есть оценивать, как изменяется значение показателя в течение года или нескольких лет.

Ликвидность и финансовое здоровье компании

Знание ликвидности активов и компании в целом позволит принимать верные управленческие решения: отказаться от непосильной кредитной нагрузки или неоправданного расширения бизнеса, выбирать надёжных партнёров. Систематический анализ показателя поможет оперативно реагировать на изменения ситуации на рынке. Например, вовремя закрыть нерентабельную торговую точку или перейти в сферу онлайн-торговли.

Инвесторам знание ликвидности позволяет выгодно вложить деньги с минимальными рисками. Например, при формировании пенсионных накоплений стоит ориентироваться на активы со средним и низким значением показателя. Такие инвестиции ориентированы на долгосрочную перспективу и могут оказаться достаточно прибыльными.

Если же инвестор планирует вести более агрессивную игру на бирже, то стоит обратить внимание на высоколиквидные активы. Такие ценные бумаги можно быстро продать без существенных потерь в их стоимости.

Заключение

Ликвидность — важный показатель как для бизнесменов, так и для инвесторов. Владельцы предприятия опираются на него при определении стратегии развития, поиске партнёров. Банки изучают ликвидность компании при выдаче кредитов. А на бирже данный показатель помогает вкладывать деньги с максимальной отдачей и минимальными рисками.